本記事では日商簿記3級の「未収入金」と「未払金」について解説しています。

売掛金と買掛金との違いが良くわからないという方や間違えてしまうという方もいます。

本記事で未収入金と売掛金、未払金と買掛金の違いについて解説しますので、理解できるようになるまで何度も読み返してください。

実務上の話もしていますので、興味のある方はそこも読んでみてください。

本サイトはPRを含んでいます。

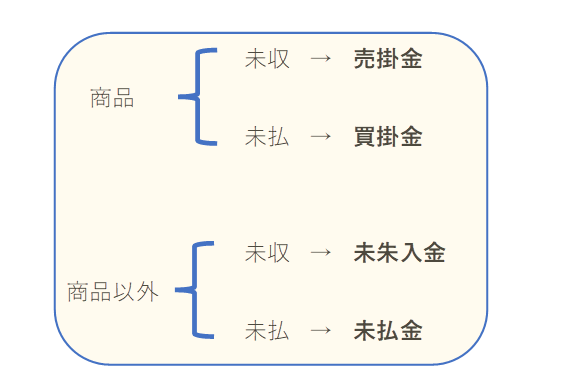

未収入金と売掛金、未払金と買掛金の違いは「商品」かどうか

商品売買の時に後で商品を売却したときにお金をもらうときは「売掛金」を使いました。また、商品を仕入れたときに後でお金を払う場合は、「買掛金」を使います。

これに対し、建物の購入や消耗品の購入など商品売買以外(売上や仕入にならないもの)については、原則として、『未収入金(みしゅうにゅうきん)』勘定(資産)、『未払金(みばらいきん)』勘定(負債)を使用します。

未収入金は、あとでお金を受け取る権利が発生するので、資産勘定になり借方に記載されます。

未払金は、あとでお金を支払わなければならない義務が発生するので、負債勘定となり貸方に記載されます。

未収入金と売掛金の違い

未収金とは、有価証券や固定資産といった商品売買以外の売却代金のうちまだもらっていない代金や、本業以外の会社の余剰資金で購入した不動産の家賃収入など、本業以外の取引で発生した債権のことをいいます。

ここまでは理解したけどまだ区分する理由がわからないという方もいるでしょう。

さらに詳しく知りたい人だけ見てくださいね

理由としてはいくつかあるのですが、一つは財務分析と言って決算書から会社の状況を把握することがあります。

そのひとつに売掛債権回転率というものがあります。

これは商品を販売してからどれくらいの期間でお金として回収しているのかを示す指標になります。

他には銀行で融資を受けるときに売上債権が未収入金に含まれてしまうと会社の評価が下がるケースがあるなど、会社を評価するために性質の違う債権はしっかり区分する必要があります。

このように 貸借対照表を見る人にとって分かりやすくするために区分するというのが主な理由になります。

本業の商品売買によって生じた後でお金をもらう権利は「売掛金」

本業以外の取引によって生じた後でお金をもらう権利は「未収入金」

(スポンサーリンク)

簿記3級の未収入金の仕訳の仕方

さっそく仕訳問題を見て確認してみましょう。

①商品以外の取引で未回収となった場合

| 問題 保有している土地(帳簿価額200円)を200円で売却し、代金は後日受取ることにした。 |

②未収入金の代金を受け取ったとき

| 問題 以前に自社が保有していた土地売却代金の未収入金200円を現金で受け取った。 |

このようにこれだけなので、決して難しいものではないので冷静に解答すれば大丈夫です。

未収入金か売掛金かを判断するのは本業の売上かどうかです!

仮に不動産会社で自社が利用しているのではなく売却目的で持っている土地であれば、その土地の売却代金が未収となった場合は未収入金では無くて「売掛金」になります。

これは本業が土地を売ることで自分で利用していないため、本業以外の取引に該当しないためです。

簿記3級の未払金の仕訳の仕方

仕訳問題を見ていきます。

①商品以外のものを購入し、代金を未払とした場合

| 問題 土地200円を購入し、代金は仲介手数料20円とともに後日支払うことにした。 |

特に問題文に「本業」や「商品」など記入がないときは、本業以外の取引と思って未払金勘定を使います。

仲介手数料は付随費用になりますので固定資産に含まれます。

もう一度確認したい人はこちらの記事を参考にしてください。

②未払金の代金を支払ったとき

| 問題 以前、自社で利用する目的で購入した土地代の未払金220円を現金で支払った。 |

まとめ

未収入金と売掛金、未払金と買掛金は本業の商品売買の取引によって発生した権利か、本業以外の取引によって生じた取引かで使い分けることになります。

同じ代金の未収であっても、本業で発生したものか、そうでないのかということを利害関係者(取引先や銀行、株主など)に対してしっかりと区分した財務諸表を見せる必要があります。

そうすることで利害関係者はその会社を適正に評価することができるようになります。

そのため、同じ未収であっても、本業の取引かそれ以外かでしっかりと区分しなければいけないのです。

簿記3級はここまでで、下記は実務対策で今回の未収入金と未払金とは直接関係のない固定資産の処理についてになりますので、余計なことを学んで混乱したくない方はここで終わりにしてください。

(スポンサーリンク)

実務ポイント

修繕と改良

修繕をしたとき

固定資産を修繕(原状回復)した場合は、その支出額を『修繕費』勘定(費用)として処理します。

| (借)修繕費××(貸)現金××円 |

改良(資本的支出)をしたとき

建物の増築や改築を行うなど、有形固定資産の価値の増加や使用耐用年数が延長されるような支出をしたときは、修繕費という費用ではなく、有形固定資産の増加として、有形固定資産の帳簿上の額に加算します。

| 問題 店舗の改築を行い、その代金3,000円は小切手を振り出して支払った。なお、建物の価値を増加させる効果をもつ支出である。 |

修繕と改良の判断

改良(資本的支出)は非常に難しいところになります。原状回復か価値増加なのかの判断が難しいためです。修繕費になるか資本的支出になるかのチャートなどがネットでも出ています。

資本的支出の代表例としては、非常階段の取り付け(物理的に機能を付加)、壁をモルタルからタイルに張替え(耐久性を増す)などがあります。

有形固定資産として資産計上しなくても良い資産

有形固定資産ではあるが、資産計上しなくて良いものがあります。

一組の取得原価が10万円未満のもの⇒消耗品費(費用)

パソコンの取得原価が9万円の場合は『備品』勘定ではなく、消耗品費として費用処理になります。

※注意点

一組の取得原価となっているので、パソコンと同時にマウスやキーボードなど同時に購入した結果、11万円となった。という場合には、パソコンとマウスなどは同時に使うもの(1セット)となるため固定資産として計上します。

パソコンを2台購入した場合は、基本的にそれぞれ1台が独立していると考えるため、それぞれのパソコン1台の取得原価が10万円未満かどうかで判定します。

青色事業者で、有形固定資産の取得原価が30万円未満の場合

青色事業者で、有形固定資産の取得原価が10万円以上30万円未満の場合は確定申告書に一定事項を記載することで、支出したときの費用として処理することができます。

※注意点

10万円未満、30万円未満の判定は、消費税の経理処理が税込経理の場合は、税込金額で判定、税抜経理の場合は税抜金額で判定します。

実務ポイントのまとめ

今回の学習の未収入金と未払金とは関係ありませんが固定資産を勉強された方が実務ではこういうこともあるんだという参考に記載しました。

これらの判断は実務上ではケースバイケースで資産にするケースもあります。

簿記3級の固定資産を復習したい方はこちら

(スポンサーリンク)

コメント