はじめに:この申告書が「単なる紙」で終わらない理由

年末調整の時期、経理担当者や経営者にとって、最も手間がかかる書類の一つが「給与所得者の保険料控除申告書」です。 記載項目が多く計算も複雑なため、毎年のように記入ミスが発生します。

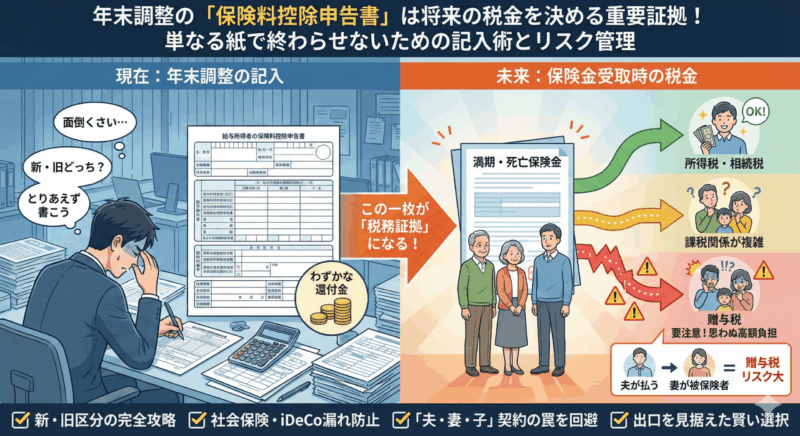

さらに、この申告書は「還付金をもらうための紙」ではなく、「誰が保険料を負担しているか」を示す重要な税務証拠書類でもあります。

この記事を読むメリット

- 生命保険料控除の「新・旧」区分と計算を迷わずできる。

- 配偶者や子どもが関わる保険契約で、将来「誰に・どんな税金」がかかるかが分かる。

- 「夫が払い、妻が被保険者、子が受取人」という要注意パターンのリスクを理解できる。

1. まず押さえるべき全体像

保険料控除申告書には、大きく分けて以下の控除がまとまっています。

- 生命保険料控除(一般・介護医療・個人年金)

- 地震保険料控除(旧長期損害保険料を含む経過措置)

- 社会保険料控除

- 小規模企業共済等掛金控除(iDeCoなど)

それぞれの欄に「誰の契約か」「どの区分か」「いくら払ったか」を正しく書くことが、年末調整の精度を左右します。

2. 生命保険料控除:「新・旧」区分を攻略する

2-1 新・旧区分の判定基準

生命保険料控除は、契約日によって「新契約」「旧契約」に分かれます。

- 新契約(新制度)

- 旧契約(旧制度)

控除証明書に「新制度」「旧制度」や、契約日が必ず記載されているので、自己判断せず証明書を見て区分しましょう。

2-2 記入金額と「正味支払額」

生命保険料控除欄に転記するのは、控除証明書の「本年中の支払保険料等の金額」の数字です。 配当金や割戻金が差し引かれている場合は「正味保険料」などの欄があるため、その金額を使います。

2-3 上限額と新旧混在時の考え方

- 各区分ごとの限度額(所得税)

- 新契約のみ:各区分 4万円まで

- 旧契約のみ:各区分 5万円まで

- 新旧が混在する場合:計算式により新旧を合算するが、各区分の最終的な限度額は4万円

- 制度全体の限度額(所得税)

新旧が混在する場合は、申告書の下部にある「新制度用の計算式」と「旧制度用の計算式」でそれぞれ控除額を計算し、その合計と旧制度のみの控除額を比較して有利な方を採用します(ただし各区分4万円が上限)。

2-4 生命保険料控除の上限まとめ表(所得税)

| 区分 | 新旧区分 | 1区分あたりの控除限度額 | 制度全体の限度額(所得税) |

|---|---|---|---|

| 一般・介護医療・個人年金 | 新契約のみ | 各4万円 | 3区分合計で12万円 |

| 一般・個人年金 | 旧契約のみ | 各5万円 | 3区分合計で12万円の範囲内 |

| 一般・介護医療・個人年金 | 新旧が混在 | 新旧計算のうち有利な方。 | 3区分合計で12万円 |

※住民税は別枠で、各区分2.8万円、合計7万円が上限です。

3. 地震保険料控除:火災保険・旧長期との違い

3-1 対象となる保険料

- 居住用家屋や家財を対象とする地震保険の保険料

- 地震特約付き火災保険の「地震部分」の保険料

- 経過措置としての「旧長期損害保険料」

控除証明書に「地震保険料」または「旧長期損害保険料」と明記されたものだけが対象で、一般的な火災保険料(地震補償なし)は控除できません。

3-2 旧長期損害保険料とは

旧長期損害保険料とは、次の条件を満たす長期損害保険契約等に対する保険料で、経過措置として地震保険料控除の対象になっているものです。

- 保険期間が10年以上

- 保険期間の始期が平成18年12月31日以前

3-3 地震保険と旧長期が1証券にある場合

1つの契約に「地震保険料」と「旧長期損害保険料」が両方含まれることがあります。

この場合、控除できるのはどちらか一方だけであり、両方を書くことはできません。

3-4 地震保険料控除の整理表(所得税)

| 区分 | 主な対象 | 控除限度額(所得税) |

|---|---|---|

| 地震保険料 | 地震保険、地震特約付き火災保険の地震部分 | 5万円 |

| 旧長期損害保険料 | 平成18年末以前開始・10年以上の長期損害保険料等(経過措置) | 1.5万円 |

4. 社会保険料控除・iDeCo:自分で払った分を漏らさない

4-1 社会保険料控除

給与天引きされている健康保険・厚生年金などは、会社が把握しているため原則本人の記入は不要です。 一方、自分で直接支払った社会保険料は、申告書に記載しないと控除されません。

主な対象の例

控除証明書や領収書等に記載された金額を確認し、社会保険料控除欄に記入します。

4-2 iDeCo(個人型確定拠出年金)・小規模企業共済等掛金

iDeCoの掛金は、「小規模企業共済等掛金控除」として扱われます。

5. 「夫・妻・子」三角関係に潜む税務リスク

5-1 「払っている人」が誰かが重要

「妻や子ども名義の保険料を私が払っていますが、控除していいですか?」という相談は非常に多いです。結論はシンプルで、「実際にあなたが保険料を負担しているなら、保険料控除の対象とすることは可能」です。

しかし、ここで重要なのは、保険料控除申告書に「自分が払った」と書くこと自体が、「保険料負担者は私です」という税務上の証拠になり、将来の保険金受取時の課税関係(所得税・相続税・贈与税)に直結するという点です。

5-2 「契約者・被保険者・受取人」で税目が変わる

- 契約者(=保険料負担者)

- 被保険者(保険の対象となる人)

- 受取人(保険金を受け取る人)

この組合せによって、「所得税」「相続税」「贈与税」のいずれがかかるかが変わります。

6. ケーススタディ:満期保険金の税金

6-1 満期保険金(養老保険・学資保険など)の整理

「満期が来たらお金が戻ってくる」タイプの保険では、代表的な組合せと課税関係は次のようになります。

| 保険料負担者(契約者) | 被保険者 | 受取人 | かかる税金 | ポイント |

|---|---|---|---|---|

| 夫 | 夫 | 夫 | 所得税(一時所得) | 自分の資金を自分で受け取る。一時所得として50万円の特別控除あり。 |

| 夫 | 妻 | 妻 | 贈与税 | 夫の負担した保険料で妻が資産形成したとみなされる。 |

| 夫 | 子 | 子 | 贈与税 | 学資保険などで典型的。夫から子への贈与とされる。 |

学資保険などで「夫が保険料を払って子が満期金を受け取る」形は、教育資金準備として一般的ですが、税法上は贈与税の対象となり得る点に注意が必要です。

7. ケーススタディ:死亡保険金の税金

7-1 一般的な相続税扱いのパターン

典型的な「夫が亡くなったときに家族が保険金を受け取る」ケースは、以下のようになります。

| 保険料負担者(契約者) | 被保険者(亡くなる人) | 受取人 | かかる税金 | ポイント |

|---|---|---|---|---|

| 夫 | 夫 | 妻・子 | 相続税 | 「500万円×法定相続人の数」の非課税枠を活用可能。 |

死亡保険金は「みなし相続財産」として相続税の対象ですが、一定額までは非課税になるため、相続税の観点では非常に有利な制度です。

7-2 要注意:「夫が払い、妻死亡、子が受取人」のケース

- 契約者(保険料負担者):夫

- 被保険者:妻

- 受取人:子

一見すると「妻が亡くなったのだから相続税」と思いがちですが、税法上は「夫(生存)→子への財産移転」と判断され、贈与税の対象になります。

この場合、相続税の非課税枠「500万円×法定相続人の数」が使えません。結果として、基礎控除110万円を超える部分に対して、相対的に税率の高い贈与税が課税され、税負担が重くなりやすいパターンです。

8. 保険料控除申告書との関係:書いた瞬間に「負担者」が固まる

年末調整で保険料控除申告書に「この保険料は私が払いました」と記載し控除を受けることは、税務署に対して「保険料負担者=自分」という証拠を自ら提出しているのと同じです。

- 将来の満期金・死亡保険金の課税関係(所得税・相続税・贈与税)は、この「誰が払っていたか」に基づき判断されます。

- 目先の数千円の節税のために控除を取った結果、将来の贈与税で数百万円単位の負担が生じることもあり得ます。

特に「夫・妻・子」が絡む契約では、「控除を取る前に、受取時の税目を一度整理する」ことが実務上とても重要です。

9. 実務でのチェック・見直しステップ

最後に、実務で押さえておきたいチェックポイントをまとめます。

- 保険契約の棚卸し

- 税目の整理

- 贈与税パターンへの対応

- 年末調整時の運用

おわりに:迷ったら「その場しのぎ」で書かない

「給与所得者の保険料控除申告書」は、単なる年末のルーティンではなく、従業員の将来の資産形成と税負担を左右する書類です。

- 新旧区分と上限額を押さえ、控除証明書どおりに正確に記入すること。

- 地震保険・旧長期損害保険、社会保険料、iDeCoを漏れなく適切に申告すること。

- そして何より、「夫・妻・子」が絡む保険については、「出口(保険金受取時)の税金」まで見据えて判断することが大切です。

判断に迷う場合は、その場しのぎで記入せず、必ず税理士等の専門家に相談するよう、社内でも周知しておくと安心です。

コメント