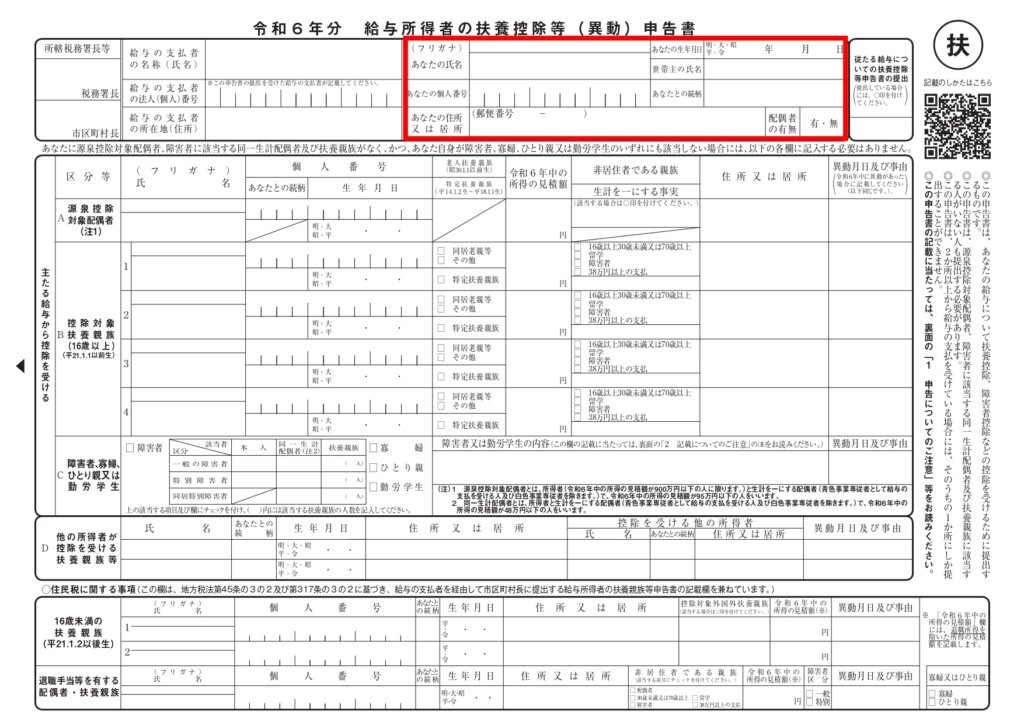

扶養控除等(異動)申告書は、給与所得者が税制上の控除を正しく受けるために必要不可欠な書類です。この書類を適切に記載することで、毎月の所得税が正確に計算され、不必要な税金を支払うリスクを回避できます。本記事では、初めて記載する方でも理解しやすいよう、各セクションを詳細に解説します。

年末調整全般の記事はこちらを参照してください。

扶養控除等(異動)申告書とは?難しい?わからない人にむけた解説

扶養控除等(異動)申告書の概要と重要性

扶養控除等(異動)申告書は、給与所得者が控除対象となる扶養親族や配偶者に関する情報を勤務先に届け出るための書類です。これにより、毎月の所得税(源泉徴収額)が適切に計算されます。

重要性

- 税額の適正化: 扶養控除や配偶者控除を反映することで、過剰な税金の天引きを防げます。

- 年末調整の基礎資料: 年末調整時に正しい控除額が反映されるための重要な基礎資料になります。

- 住民税への影響: 翌年の住民税の計算にも反映されるため、記載内容は重要です。

提出が必要なタイミングと提出先

提出のタイミング

- 入社時: 新しく雇用された場合、入社時に提出が求められます。

- 扶養状況の変更時:

- 結婚して配偶者を扶養に入れる場合。

- 子どもの誕生や成長による扶養親族の追加。

- 扶養親族の収入が増えた場合。

- 年末調整時: 年末に扶養状況を確認し、必要があれば修正や更新を行います。

提出先

書類は勤務先の経理や人事部門に提出します。会社はこの情報をもとに税務署へ給与支払報告書を提出するため、内容に誤りがないよう注意が必要です。

この書類が税金に与える影響

扶養控除等(異動)申告書を正しく記載することで、以下の税制上のメリットがあります:

- 所得税の軽減: 配偶者控除や扶養控除が適用され、所得税が減少します。

- 過払い税金の防止: 不要な税金の天引きを避けられます。

- 住民税の計算に反映: 翌年の住民税計算に影響します。

扶養控除異動申告書の記載例(国税庁サイト)はこちらから

扶養控除申告書に記載する本人欄には何を書くのか解説

記載が必要な情報

必須項目

- 氏名: 住民票と同じ漢字表記でフルネームを記載します。結婚や離婚で名字が変わった場合、最新の氏名を記載してください。

- 住所: 現在居住している住所を正確に記入します。引っ越しが予定されている場合でも、記載時点の住所を記入し、引っ越し後に勤務先へ報告します。

- 生年月日: 西暦(例:1985年1月1日)または元号(例:昭和60年1月1日)のどちらでも記載可能です。

- 個人番号(マイナンバー): マイナンバーを正確に記載します。

マイナンバー記載欄の注意点

- マイナンバーの記載は必須で、誤記がないよう注意が必要です。

- 情報漏洩を防ぐため、密封して提出するなど配慮を行いましょう。

- 会社にすでに登録されている場合、再提出が不要な場合もあります

記入ミスを防ぐためのチェックポイント

- 読みやすい文字で記載: 誤読を防ぐため、丁寧に書く。

- 訂正時の対応: 間違えた場合は二重線を引き訂正印を押す。

- 未記入欄を防ぐ: 必須項目が漏れないように確認。

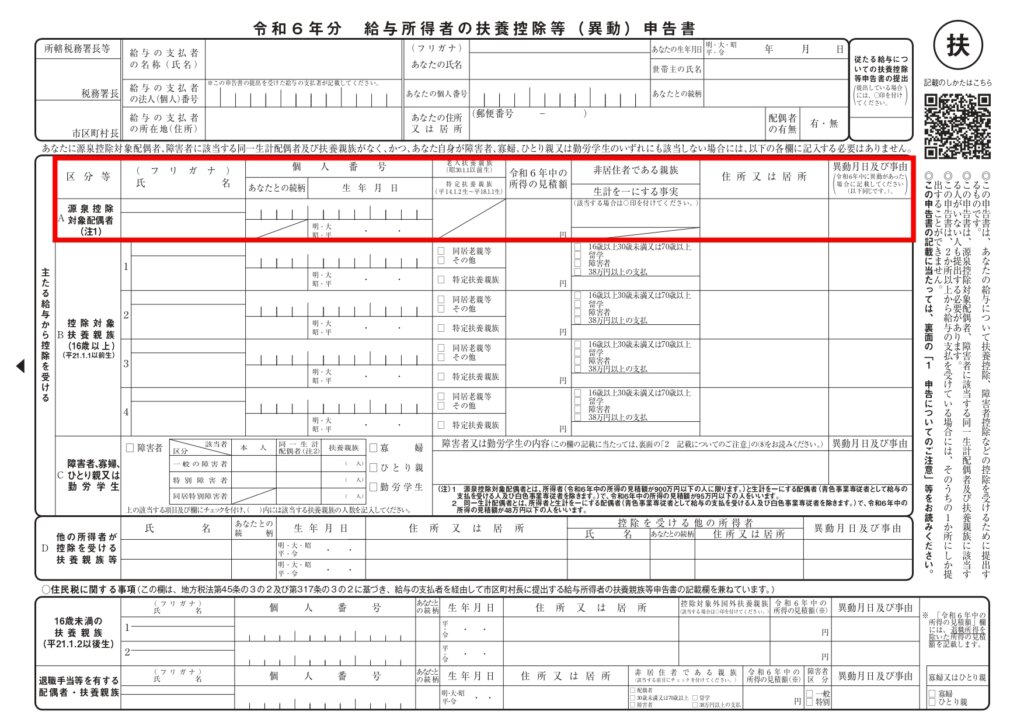

源泉控除対象配偶者欄の書き方と注意点

源泉控除対象配偶者欄は、配偶者控除や配偶者特別控除を適用するために重要な情報を記載するセクションです。この欄を正確に記入することで、適切な控除額が源泉徴収に反映されます。以下では、記載の具体的方法や注意点を詳細に解説します。

1. 源泉控除対象配偶者の条件とは?

「源泉控除対象配偶者」とは、配偶者控除を受けられる配偶者を指し、以下の条件をすべて満たしている必要があります。

条件

- 配偶者が納税者本人と生計を一にしている

- 同居している、または仕送りなどで生活を支援している場合が該当します。

- 配偶者の令和6年中の所得が48万円以下

- 所得とは、「収入-必要経費や控除額」で計算します。

- 給与収入の場合、年収103万円以下であれば所得48万円以下に該当します。

- 配偶者が他の人の扶養親族になっていない

- 配偶者が別の納税者の扶養親族として申告されていない場合に限られます。

- 納税者本人の合計所得が1,000万円以下

- 納税者本人の所得がこれを超える場合、配偶者控除は適用されません。

2. 配偶者特別控除の対象になる場合の書き方

配偶者特別控除は、配偶者の所得が48万円を超え133万円以下の場合に適用されます。この場合も源泉控除対象配偶者欄に記載しますが、以下の点に注意してください。

記載手順

- 配偶者の基本情報を記載

- 氏名、生年月日、個人番号(マイナンバー)を正確に記入。

- 記入ミスがあると控除が適用されない可能性があるため注意。

- 配偶者の所得見積額を記載

- 所得見積額を基に控除額を算出します。

- この段階では、見積もりが不確定でも記載が必要です。

- 該当する控除額を計算

- 配偶者特別控除の控除額は、配偶者の所得に応じて段階的に減少します。

- 例:配偶者の所得が95万円の場合、配偶者特別控除額は38万円となります。

3. 所得額の見積もり方法と適切な計算例

源泉控除対象配偶者欄に記載する「所得」は、収入そのものではなく、収入から必要な控除額を差し引いて計算します。以下に具体例を挙げて解説します。

実務的に見ても収入と勘違いしてしまう人は多いので注意しましょう。収入を書いてしまうと税金が高くなってしまう可能性があります。これは扶養でも同じです。

給与収入の場合

給与所得者の場合、収入から「給与所得控除」を差し引いた金額が所得になります。

- 給与所得控除の計算

- 年収が162.5万円以下の場合、一律55万円が控除されます。

- 年収が162.5万円を超える場合、収入に応じた控除額を計算します。

- 具体的な計算例

- 給与収入が100万円の場合

- 給与所得控除:55万円

- 所得=100万円-55万円=45万円

→ 所得48万円以下に該当するため、配偶者控除の対象。

- 給与収入が120万円の場合

- 給与所得控除:55万円

- 所得=120万円-55万円=65万円

→ 所得が48万円を超えるため、配偶者特別控除の対象。

- 給与収入が100万円の場合

給与所得控除の金額は国税庁HPを参照→こちらから

個人事業主の場合

個人事業主の場合、所得=売上-必要経費で計算します。

- 収入と経費を考慮

- 売上から事業にかかる経費(仕入れ、交通費、通信費など)を差し引きます。

- 具体的な計算例

- 年間売上80万円、必要経費30万円の場合

- 所得=80万円-30万円=50万円

→ 所得が48万円を超えるため、配偶者特別控除の対象。

- 所得=80万円-30万円=50万円

- 年間売上80万円、必要経費30万円の場合

見積もりが難しい場合の対応

- 過去の収入データや前年の確定申告書を基に見積もります。

- 不確定な場合は控えめな数字を記載し、年末調整や確定申告で修正します。

- 必ず会社の担当者に確認してみましょう。対応は会社によって異なることが多いのでまずは確認を!

4. 実際の所得額と見積額が異なる場合の対応方法

配偶者の実際の所得が見積額と異なる場合、正しい控除額を反映するためには年末調整または確定申告で修正が必要です。

年末調整での修正

- 勤務先に報告

- 配偶者の実際の所得が確定した時点で勤務先に報告します。

- 再計算と反映

- 年末調整で正確な控除額を再計算し、源泉徴収額に反映します。

- 注意点

- 年末調整の修正は翌年1月31日までに行うことはできますが会社が対応してくれない場合は確定申告しましょう。

確定申告での修正

年末調整後に修正が必要な場合は、確定申告で対応します。

- 必要書類

- 修正後の源泉徴収票。

- 配偶者の所得証明書(給与明細や確定申告書の控えなど)。

- 申告期間

- 翌年2月16日から3月15日までに申告します。

- 税金の還付または追加納付

- 実際の控除額に基づいて税額が再計算され、過不足分が調整されます。

まとめ

源泉控除対象配偶者欄の正確な記載は、配偶者控除や配偶者特別控除を適用する上で非常に重要です。記載時のポイントを以下にまとめます:

- 条件を確認

- 配偶者の所得が48万円以下の場合、配偶者控除が適用。

- 所得が48万円を超え133万円以下の場合、配偶者特別控除が適用。

- 所得を正確に見積もる

- 給与収入の場合は給与所得控除を差し引いた金額を記載。

- 個人事業主の場合は必要経費を差し引いた所得を計算。

- 修正は年末調整または確定申告で対応

- 見積額と実際の所得が異なる場合、適切に修正を行います。

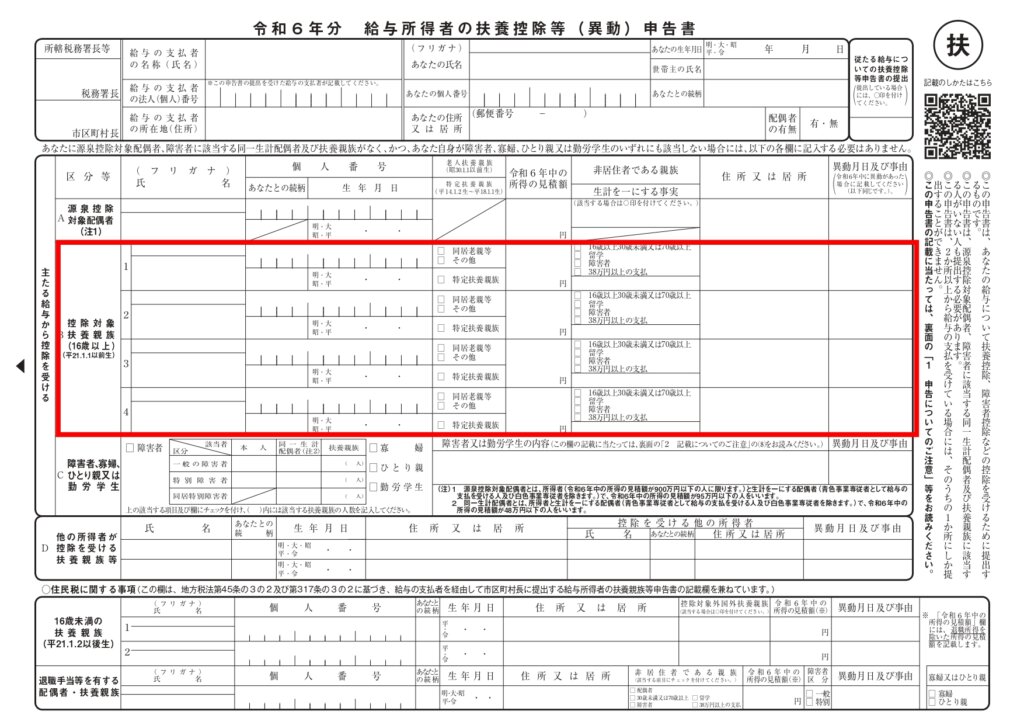

控除対象扶養親族欄の正しい記載方法

控除対象扶養親族に該当する条件

扶養控除等(異動)申告書にある「控除対象扶養親族欄」は、税制上の扶養控除を適用するために必要な情報を記載する重要な欄です。この欄を正確に記入することで、適切な所得税控除が受けられます。以下では、控除対象扶養親族の条件や記載時の注意点を詳しく解説します。

1. 控除対象扶養親族に該当する条件

控除対象扶養親族に該当するのは、以下の条件を満たす親族です。

該当条件

- 年齢が16歳以上

- 扶養控除の対象は16歳以上の親族のみです(15歳以下は対象外ですが、記載が必要な場合もあります)。

- 所得が48万円以下

- 所得とは「収入-必要経費(または給与所得控除)」で計算されます。

- 給与収入の場合、収入が103万円以下であれば所得48万円以下に該当します。

- 納税者本人と生計を一にしている

- 同居している、または生活費の仕送りなどで生計を支えていることが条件です。

- 他の人の扶養親族として申告されていない

- 扶養控除は1人の扶養親族につき1人の納税者のみが適用可能です。

- 親族関係が6親等内の血族または3親等内の姻族

- 具体的には、配偶者、子ども、孫、兄弟姉妹、両親、義理の両親などが該当します。

扶養控除の金額

- 一般の控除対象扶養親族(16歳以上19歳未満、23歳以上):38万円

- 特定扶養親族(19歳以上23歳未満):63万円

- 特定扶養親族は大学生などが該当し、控除額が高くなります。

2. 記載時の情報(氏名、生年月日、個人番号)の注意点

扶養親族の情報を正確に記載することが重要です。以下のポイントを確認してください。

必要な情報

- 氏名

- 扶養親族の氏名を住民票通りに正確に記載します。

- 生年月日

- 正確な生年月日を記載してください。扶養控除は年齢により適用条件が変わるため、重要なデータです。

- 個人番号(マイナンバー)

- 扶養親族の個人番号(マイナンバー)を記載する必要があります。勤務先の指示により、省略可能な場合もあります

※所得欄は配偶者欄と同様に給与収入ではなく所得になります。給与収入のみの場合は103万円以下が扶養控除の対象になります。

注意点

- 誤記を防ぐ

- 氏名や生年月日に誤りがあると、扶養控除が適用されない場合があります。

- マイナンバーの管理

- マイナンバーを記載する場合は、プライバシー保護に配慮し、提出時の取り扱いに注意します。

3. 個人事業主の扶養親族を記載する際の留意事項

個人事業主が扶養親族である場合、収入や所得の見積もりが不確定になることがあります。以下の点に注意して記載してください。

収入の不確定要素への対応

- 前年の収入実績を参考にする

- 前年の確定申告書や収入データを基に、年間所得を見積もります。

- 必要経費を適切に控除する

- 必要経費を差し引いた「所得」を基に扶養判定を行います。

- 見積もりで記載し、修正を前提にする

- 所得が不確定の場合は、見積額を記載し、年末調整や確定申告で修正する前提で対応します。

個人事業主の扶養親族記載例

- 年間収入80万円、必要経費30万円の場合:所得=80万円-30万円=50万円

- この場合、扶養控除の対象外になります(所得が48万円を超えるため)。

- ただし、青色申告特別控除が10万円あると40万円になるため扶養控除の対象になります。

4. 16歳以上の扶養親族と16歳未満の扶養親族の違い

扶養親族は年齢によって税制上の取り扱いが異なります。

16歳以上の扶養親族

- 控除対象:所得税や住民税の控除を受けることが可能です。

- 記載内容:

- 氏名、生年月日、マイナンバーを正確に記載します。

- 特定扶養親族(19歳以上23歳未満)の場合、該当欄にチェックを入れます。

16歳未満の扶養親族

- 控除対象外:所得税の扶養控除は適用されません。

- 記載が必要な場合:

- 家族構成を把握するために記載が求められることがあります。

- 住民税の軽減措置や行政サービスの適用条件に影響する場合があります。

記載例

16歳以上の場合

| 項目 | 内容 |

|---|---|

| 氏名 | 山田太郎 |

| 生年月日 | 2005年4月5日 |

| 続柄 | 長男 |

| マイナンバー | 123456789012 |

16歳未満の場合

| 項目 | 内容 |

|---|---|

| 氏名 | 山田花子 |

| 生年月日 | 2010年8月15日 |

| 続柄 | 長女 |

| マイナンバー | 987654321098 |

まとめ

「控除対象扶養親族欄」を正確に記載することで、適切な扶養控除が適用され、税負担が軽減されます。記載時に意識すべきポイントは以下の通りです:

- 条件を確認

- 年齢(16歳以上)と所得(48万円以下)を基準に該当を判断。

- 正確な情報を記載

- 氏名、生年月日、マイナンバーを正確に記入し、誤記を防ぐ。

- 個人事業主の場合の留意点

- 所得の見積もりは慎重に行い、不確定な場合は修正を前提とする。

- 16歳未満との違い

- 16歳未満の扶養親族は控除対象外ですが、記載が必要なケースがあります。

今回はここまでにして、それ以外の項目などまとめは次回の記事につづきます。

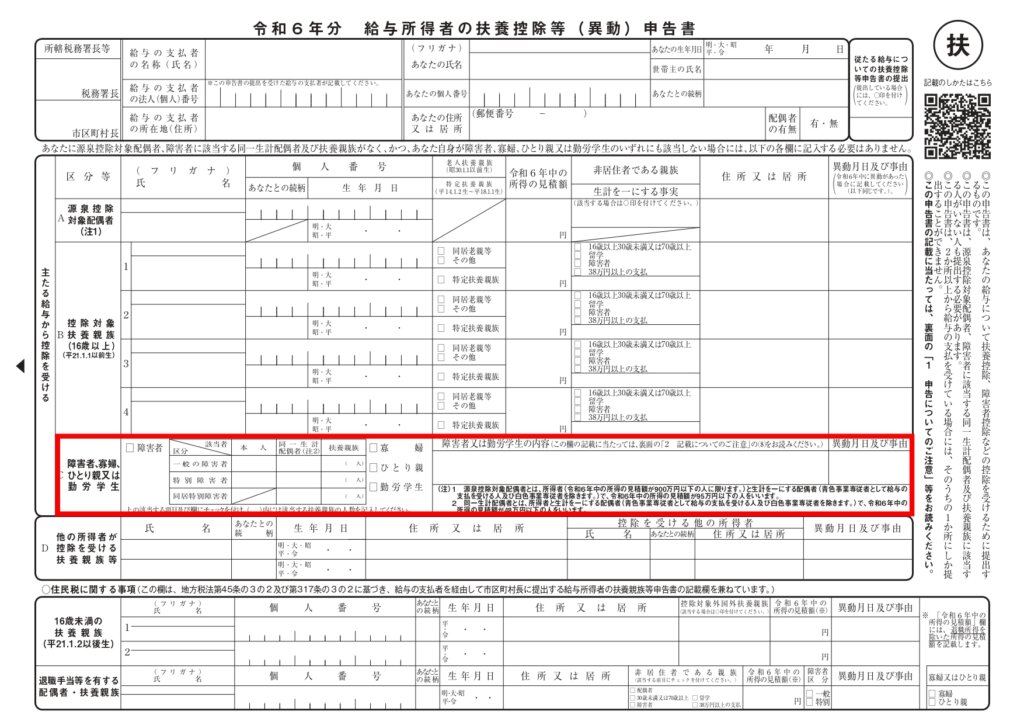

障碍者・寡婦・ひとり親又は勤労学生欄の記入方法

扶養控除等(異動)申告書には「障碍者・寡婦・ひとり親又は勤労学生」に該当する場合に記入する欄があります。この欄は、所得税や住民税の軽減を受けるために重要な役割を果たします。以下では、この欄の正しい記入方法や該当条件、記載例を詳しく解説します。

1. 該当条件の確認と記載する内容

この欄に記載することで、該当する控除が適用され、税負担が軽減されます。それぞれの該当条件を以下にまとめます。

(1) 障碍者控除

該当条件:

- 納税者本人または扶養親族が障害者である場合。

- 障害者手帳を持っている、または医師の診断により障害が認められていること。

控除額:

- 一般障害者:27万円

- 特別障害者(重度の障害):40万円

- 同居特別障害者:75万円

記載内容:

- 障害者に該当する本人または扶養親族の氏名と続柄を記入。

- 一般障害者、特別障害者のどちらに該当するかを記載します。

(2) 寡婦控除

該当条件:

- 納税者が寡婦(夫と離別・死別して独身の女性)であること。

- 扶養親族がいる場合や、年間所得が500万円以下であること。

控除額:

- 一般寡婦:27万円

- 特別寡婦(夫と死別し、扶養親族がいる場合):35万円

記載内容:

- 寡婦に該当する旨をチェック。

- 扶養親族がいる場合、その親族の氏名と続柄も記載。

(3) ひとり親控除

該当条件:

- 納税者がひとり親(婚姻歴がない、または離婚・死別後で独身)であること。

- 生計を一にする扶養親族がいること。

- 年間合計所得が500万円以下であること。

控除額:

- 一律35万円

記載内容:

- 該当する扶養親族の氏名や続柄を記載。

- 控除対象となる扶養親族が16歳未満の場合でも記載が必要です。

(4) 勤労学生控除

該当条件:

- 納税者本人が勤労学生であること。

- 給与所得が中心であり、年間所得が75万円以下(給与所得の場合、130万円以下)。

- 雑所得や事業所得が10万円以下であること。

控除額:

- 一律27万円

記載内容:

- 勤労学生である旨をチェック。

- 必要に応じて、所属する学校名を記載します。

2. 記載手順と注意点

記載手順

- 該当する控除にチェックを入れる

- 障碍者、寡婦、ひとり親、勤労学生のいずれかに該当する場合、該当箇所にチェックを入れます。

- 詳細情報を記載

- 該当者の氏名、生年月日、続柄を正確に記入します。

- 控除の種類(特別障害者や勤労学生など)を指定する必要がある場合は明記します。

注意点

- 証明書類の提出が必要な場合がある

- 障害者手帳や寡婦控除証明書など、該当条件を証明する書類が必要な場合があります。勤務先の指示に従い準備してください。

- 他の欄との整合性を確認

- 他の扶養親族欄や所得情報と矛盾しないように記載内容を確認します。

- 記入漏れを防ぐ

- 該当条件に合致している場合でも記載漏れがあると、控除が適用されない可能性があります。

3. 記載例

| 控除種別 | 記載内容 |

|---|---|

| 障碍者控除 | 氏名:山田太郎 生年月日:2005年4月5日 続柄:長男 障害区分:特別障害者 |

| 寡婦控除 | 氏名:山田花子 生年月日:1985年3月15日 配偶者:死別 扶養親族:長男 |

| ひとり親控除 | 氏名:佐藤一郎 生年月日:2012年7月10日 続柄:長女 扶養親族:次女 |

| 勤労学生控除 | 氏名:鈴木次郎 生年月日:2000年5月20日 学校名:〇〇大学 給与所得のみ |

4. まとめ

「障碍者・寡婦・ひとり親又は勤労学生」欄の正確な記載は、所得税の軽減を受けるために不可欠です。該当条件を正しく理解し、以下の点に留意して記載しましょう:

- 該当条件を確認する

- 障碍者手帳や婚姻歴、所得条件などを基に控除が適用されるか確認します。

- 必要な情報を正確に記載

- 該当者の氏名、生年月日、続柄、控除区分を正しく記入します。

- 証明書類を準備する

- 勤務先や税務署から提出を求められる場合に備え、関連書類を揃えておきます。

これらを守ることで、控除を適切に受けることができ、税負担を軽減することが可能になります。

今回はここまでにして、それ以外の項目などまとめは次回の記事につづきます。

コメント