【対象年度・免責事項】

本記事は2025年12月時点の法令に基づき解説しています。税制改正により内容が変更となる可能性があります。具体的な申告方法や節税対策については、必ず最新の税法をご確認いただくか、お近くの税理士にご相談ください。本記事の情報を基に取った行動に対し、著者および掲載機関は一切の責任を負いかねますことをご了承ください。

はじめに

減価償却とは、建物、機械、車両、パソコンなど、長期にわたって使用する固定資産の取得価額を、その資産が利益を生み出す期間(法定耐用年数)にわたって費用配分する会計・税務上の処理です。

多くの経営者や個人事業主は「決められた年数で費用を計上する手続き」と単純に理解していますが、実はこの制度には大きな節税効果と経営戦略上の意義が隠れています。

本記事では、減価償却の方法選択から具体的な計算、そして実践的な節税対策まで、税理士が実務で活用する知識をすべて解説します。「減価償却で損をしていないか」を確認し、適切な対策を講じるための必読ガイドです。

減価償却の基本概念

減価償却が必要な理由

固定資産は、単一の会計期間だけで完全に費用化されるわけではなく、複数の期間にわたって収益を生み出します。その資産から得られた収益に対応させて、その資産の取得コストを適切に配分することが、各期の利益を正確に測定するために不可欠です。

同時に、税務上の観点からは、企業が設備投資に投じた資本をいかに効率的に損金として計上するか、という実務的な目的も存在しています。ここに「知る者と知らない者の差」が生まれるのです。

減価償却の2つの側面

減価償却には2つの異なる目的があり、この2つのバランスを理解することが節税の鍵になります。

会計上の目的:適正な費用配分

資産が生み出す収益に対応させて、その取得コストを耐用年数にわたって適切に配分し、各期の損益計算を正確にすることです。

税務上の目的:投下資本の効率的な計上

企業が設備投資に投じた資金を、税務上の費用(損金)として計上する際に、その計上タイミングと金額をどう設定するか、という視点です。初期に多くを費用化して初期の税負担を軽減し、その後の事業拡大に向けた資金確保を図る戦略が重視されます。

この「税務上の目的」を最大限に活用するかどうかで、初年度の税負担が数十万円単位で変わってしまうのです。

定額法:毎年同額を費用化する基本形

定額法の基本構造

定額法は、取得価額を耐用年数で均等に割り、毎期同じ金額を費用として計上する、最もシンプルな減価償却方法です。

計算式

取得価額 × (1 ÷ 耐用年数) = 毎年の減価償却費

例えば、耐用年数10年なら償却率は10%(毎年1/10)、耐用年数5年なら償却率は20%(毎年1/5)です。

定額法の特徴

- 毎年の費用が一定 → 利益の変動が小さく、経営予測がしやすい

- 計算が単純 → 誤算や誤記のリスクが少ない

- 利益が安定 → 金融機関への説明資料作成が容易

個人事業主の原則は定額法:要注意

個人事業主の減価償却方法は法律上「定額法」が原則です。

別の方法(定率法など)を採用したい場合は、開業届提出時または各年の確定申告書で「減価償却方法の選択」を明記する必要があります。

重要な落とし穴: 届出を忘れると、税務上は自動的に「定額法を選択した」とみなされ、修正申告を求められるリスクがあります。初期段階から定率法を活用したい個人事業主は、開業時の届出を忘れないようご注意ください。

建物・附属設備・構築物は定額法が強制される

以下の資産については、個人・法人を問わず、定額法のみが認められており、定率法を選択することはできません。

建物(店舗、工場、事務所など)

建物附属設備(照明、空調設備、エレベーター、給排水設備など)

構築物(舗装路面、フェンス、看板の基礎、防波堤など)

建物や構造物は耐用年数が長く(20~50年)、価値減少がゆるやかであり、償却終了後も資産価値が残存するため、毎年均等に費用配分する定額法が合理的と考えられています。

定率法:初期に多く費用化する加速償却

定率法の基本構造

定率法は、毎期の償却額を「期首の未償却残高 × 一定の率」で計算する方法です。初期の残高が大きいため、最初の数年は償却費も大きく、その後は逓減していきます。

計算式

当期の減価償却費 = 期首未償却残高 × 定率法の償却率

200%定率法(現行制度)

現在、法人が定率法を採用する場合、一般的には「200%定率法」が適用されます。

- 定額法の償却率の2倍を定率法の償却率とする

- 例:耐用年数5年なら、定額法は20%、定率法は40%

- 初期段階で定額法の2倍の費用を計上可能

定率法の特徴

- 初期に多く費用計上 → 初年度の税負担が大きく軽減される

- キャッシュフローに有利 → 初期の資金回収が加速

- 経営戦略性が高い → 成長初期と成熟期で費用パターンを変えられる

法人の原則は定率法

法人(会社)の多くの固定資産については、「定率法が原則」とされています。

ただし、建物・附属設備・構築物については定額法のみが認められています。この「原則 vs 強制」の違いを理解していることが、実務上の大きなアドバンテージになります。

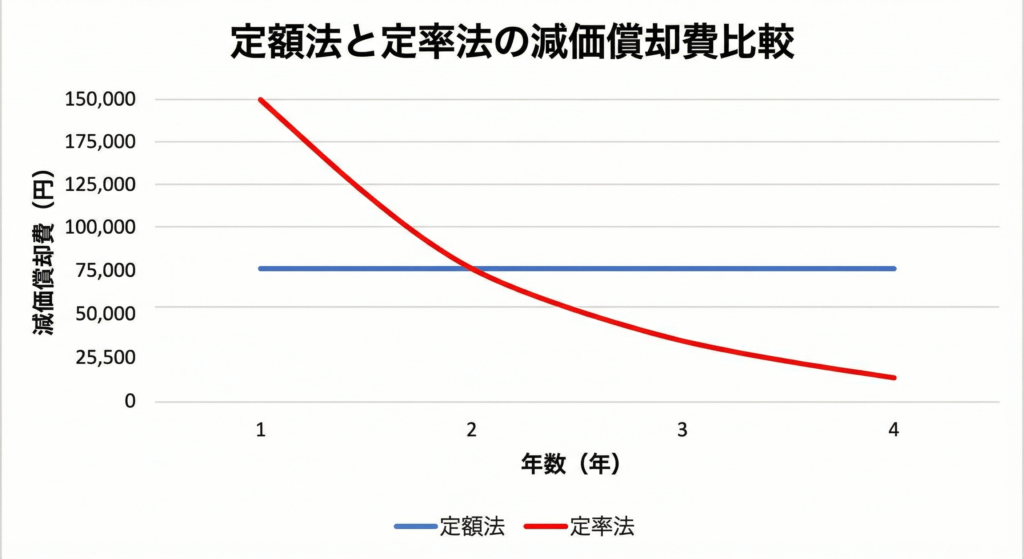

パソコンで理解する:定額法と定率法の年別償却の違い

同じ30万円のパソコン投資でも、償却方法で毎年の費用は大きく異なり、初年度の税負担に数万円の差が生じます。

前提条件

- 資産:業務用パソコン

- 取得価額:300,000円

- 法定耐用年数:4年

- 取得時期:現在

定額法での償却パターン

定額法の償却率は「1 ÷ 4年 = 25%」です。

毎年の減価償却費 = 300,000円 × 25% = 75,000円

年度別の償却表

| 年度 | 期首帳簿価額 | 減価償却費 | 期末帳簿価額 |

|---|---|---|---|

| 1年目 | 300,000円 | 75,000円 | 225,000円 |

| 2年目 | 225,000円 | 75,000円 | 150,000円 |

| 3年目 | 150,000円 | 75,000円 | 75,000円 |

| 4年目 | 75,000円 | 75,000円 | 1円 |

毎年同じ75,000円が費用となるため、4年間で均等に配分されます。

定率法での償却パターン

200%定率法の率を簡略化して説明すれば、概念的には約50%程度になります。

参考

耐用年数3年: 0.667

耐用年数4年: 0.500

耐用年数5年: 0.400

(実務では正確な償却率は耐用年数表に基づきますが、ここでは比較のため概略を示します。)

1年目:300,000円 × 50% = 150,000円

2年目以降:期首残高 × 50%

年度別の償却表

| 年度 | 期首帳簿価額 | 減価償却費 | 期末帳簿価額 |

|---|---|---|---|

| 1年目 | 300,000円 | 150,000円 | 150,000円 |

| 2年目 | 150,000円 | 75,000円 | 75,000円 |

| 3年目以降 | 変動 | 逐年減少 | 最終的に1円 |

両者の差異と節税効果

| 項目 | 定額法 | 定率法 | 差額 |

|---|---|---|---|

| 1年目の償却費 | 75,000円 | 150,000円 | 75,000円差 |

| 2年目の償却費 | 75,000円 | 75,000円 | – |

| 3年目の償却費 | 75,000円 | 37,500円程度 | +37,500円程度 |

初年度の節税効果

定率法を選択した場合、初年度の減価償却費が75,000円多くなります。税率が30%なら、初年度の税負担は「75,000円 × 30% = 22,500円」軽減されます。

同じ投資であっても、償却方法の選択で初年度の手元に残るお金が変わるのです。これが「知る者と知らない者の差」です。

個人事業主と法人の違い:届出と原則の重要性

個人事業主:届出なしなら「定額法」に固定される

個人事業主の減価償却方法は法律上「定額法」が原則です。

定率法を採用したい場合は、開業届提出時または各年の確定申告書で届出する必要があります。

実務上の注意点

届出を忘れると、その後の修正は極めて難しくなります。初期段階から定率法を活用したい場合は、税理士と相談した上で、開業時点で適切な届出を済ませることが重要です。

法人:「定率法」が原則だが、資産ごとの選択が可能

法人(会社)の多くの固定資産については、「定率法が原則」とされています。

ただし、建物・附属設備・構築物については定額法のみが認められており、その他の資産については定額法への変更も可択です。この「選択の柔軟性」が、法人経営の節税効果を大きく左右します。

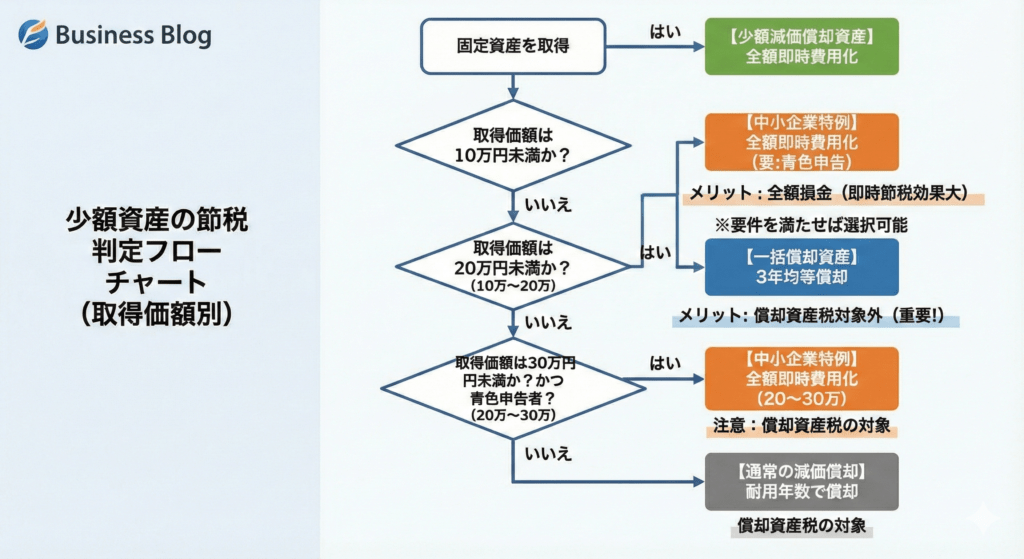

少額資産の3つの区分と節税対策:30万円未満の活用で初年度の税負担が激変

減価償却で最も実務的な節税効果を生むのが「少額資産の特例」です。金額帯ごとに異なる処理方法があり、使い分けでトータルの税負担が数十万円単位で変わります。

取得価額10万円未満:少額減価償却資産

取得価額が10万円未満の減価償却資産は、その年に全額を経費に計上できます。

具体例

- 9万9千円の椅子 → 当期全額費用化

- 9万5千円の机 → 当期全額費用化

- 9万8千円のプリンタ → 当期全額費用化

節税効果の試算

9万9千円の資産を購入した場合、税率30%なら:

初年度の節税額 = 99,000円 × 30% = 29,700円

全企業共通の優遇措置

この制度は、すべての企業・事業者が利用可能です。資本金の大小や事業規模に関わらず適用されるため、小規模事業者にとって極めて有利な制度です。

取得価額10万円以上20万円未満:一括償却資産【償却資産税対象外が最大メリット】

10万円以上20万円未満の資産を「一括償却資産」として処理する場合、耐用年数にかかわらず、3年間で均等に償却できます。

具体例

- 15万円のプリンタ → 3年間で5万円ずつ償却

- 18万円の机 → 3年間で6万円ずつ償却

- 19万9千円の複合機 → 3年間で約6万6千円ずつ償却

計算例(20万円の資産)

毎年の償却費 = 200,000円 ÷ 3年 = 約66,667円/年

加速償却による節税効果

耐用年数が10年の資産であれば、本来は毎年2万円の償却費で10年かかります。しかし、一括償却資産として処理すれば、毎年約6万7千円の償却費で3年で完全に費用化できます。

税率30%の場合、初年度の税軽減効果は:

初年度税軽減 = (66,667円 – 20,000円) × 30% = 約14,000円

【最大のメリット】償却資産税の対象外

一括償却資産として処理した場合、償却資産税の対象外とされます。

これは極めて重要なメリットです。通常、15万円以上の資産を購入した場合、償却資産税が毎年課税されます。しかし、一括償却資産として処理すれば、3年間にわたって償却資産税を完全に回避できるのです。

例えば、税率が1.4%の地域で20万円の資産を購入した場合:

【具体例】 20万円の資産(耐用年数10年)

通常・30万円特例の償却:

償却資産税 = 20万円×1.4% = 2,800円/年

10年間で28,000円

一括償却資産:

償却資産税 = 0円

総額で28,000円の節税

一括償却資産の利点をまとめると

- 耐用年数に関わらず3年で償却可能

- 毎年の償却額が大きく、初期の税負担を軽減

- 償却資産税の対象外(複数年にわたる税負担をゼロに)

- すべての企業が利用可能

- 複数の資産を一括で処理可能(合計額に制限なし)

取得価額20万円以上30万円未満:中小企業者等の少額減価償却資産の特例【年間300万円の強力な枠】

年間合計300万円を上限に、取得価額30万円未満の減価償却資産を、取得年度に全額損金算入できます。

※税込経理の場合は税込、税抜経理の場合は税抜で判断します。

適用要件

- 青色申告を行っていること

- 資本金1億円以下の法人、または個人事業主

具体的な活用例:29万円PCを10台購入

29万円のPCを10台購入(合計290万円)した場合、全額をその期の経費として計上でき、課税所得を290万円圧縮することが可能です。

初年度の税負担軽減効果

税率が30%の場合:

初年度の節税額 = 290万円 × 30% = 87万円

これは通常の定額法・定率法で4年~10年かけて費用化する場合と比べて、初年度に大きな税軽減効果をもたらします。87万円を手元に残すことで、事業拡大や運転資金に充当できるのです。

年間300万円の枠の戦略的活用

この特例で重要なのは「年間合計300万円」という上限です。複数の資産を購入する場合、合計額が300万円を超えると、超過分は通常の減価償却で処理する必要があります。

しかし、逆に言えば、毎年300万円の枠を活用できるのです。例えば:

| 年度 | 購入資産内容 | 合計額 | 処理方法 | 課税所得圧縮 |

|---|---|---|---|---|

| 1年目 | 29万円PC 10台 | 290万円 | 特例で即時費用 | 290万円 |

| 2年目 | 29万円PC 10台、27万円机 3台 | 300万円 | 特例で即時費用 | 300万円 |

| 3年目 | 25万円PC 8台、24万円机 2台 | 248万円 | 特例で即時費用 | 248万円 |

年間300万円の枠を毎年活用すれば、相当な金額の資産を初年度に費用化できるのです。複数年で合計すれば、数百万円規模の資産を初年度に費用化する戦略も成立します。

【注意】償却資産税の対象

中小企業者等の特例を使った資産は、通常の減価償却資産と同じく償却資産税の対象になります。

つまり、初年度に全額費用化して税務上の利益を大きく圧縮できますが、その資産については償却資産税が毎年課税されることになります。この点は、一括償却資産との大きな違いです。

少額資産区分別の比較表と最適な選択戦略

| 取得価額 | 処理方法 | 初年度費用 | 償却資産税 | 最適な使い分け |

|---|---|---|---|---|

| 10万円未満 | 即時費用 | 全額 | 対象外 | すべての小規模資産 |

| 10~20万円未満 | 一括償却資産 | 1/3程度 | 対象外 | 償却資産税を避けたい場合に最優先 |

| 20~30万円未満 | 中小企業特例 | 全額 | 対象 | 利益が大きい年の即座の節税に活用 |

実践的な節税戦略の組み立て方

中規模の資産購入が必要になった場合、以下の優先順位で検討することがポイントです。

- 10万円未満に分割可能か → 複数の小規模資産として分割購入(最も有利で無難)

- 一括償却資産(10~20万円未満)で対応可能か → 3年均等で償却資産税対象外(極めて有利)

- 中小企業特例(20~30万円未満)の活用 → 初年度全額費用化で即座の節税(利益が大きい年に活用、償却資産税との比較が必須)

50万円の資産購入が必要な場合の戦略例

- 方策1(最も有利):10万円未満の資産5個に分割 → 各々即時費用化、すべて償却資産税対象外

- 方策2(きわめて有利):15万円、17万円、18万円に分割 → 一括償却資産で3年均等、すべて償却資産税対象外

- 方策3(利益が大きい年向け):29万円と21万円に分割 → 29万円は特例で即時費用化、21万円は通常償却

事業の利益水準や資金繰り、償却資産税の負担額などを総合的に判断して、最適な方法を選択することが重要です。

償却方法の選択判断:事業段階別の戦略

立ち上がり期での選択

個人事業主

定率法への届出を検討します。初期の費用が大きく、赤字を作って翌期以降への損失繰越が可能です。同時に、少額資産特例と一括償却資産を組み合わせて、初年度の費用を最大化します。

法人

定率法(原則)を維持します。初期の税負担軽減と資金回収の加速が図れます。同時に、少額資産特例で年間300万円までの資産を初年度に費用化することで、さらなる初期費用の圧縮を実現します。

成長期での選択

継続的な投資がある場合、毎年の新規投資で初期の大きな費用が計上され、既存資産の後期の小さな償却費と相殺され、利益増加を吸収できます。定率法の継続が有利です。

この段階でも、毎年300万円までの少額資産特例の枠を活用することで、安定的に初期の費用を大きく保つことができます。

成熟期での選択

利益が安定的になった段階では、定額法への変更を検討します。毎年の費用が一定となり、利益予測が容易になります。

実務上の重要ポイント

年度途中での資産取得

資産を年度途中で取得した場合、その年の償却費は「月数按分」されます。例えば、10月に取得した資産の初年度の償却費は、その年の3か月分(10月~12月)だけになります。

30万円のPC(耐用年数4年・定額法)を10月購入

年間償却費: 30万円×25% = 75,000円

初年度償却費: 75,000円×3/12 = 18,750円

初年度の税負担を大きく軽減したい場合は、年度当初に投資するべきです。

資産売却時の税務処理

固定資産を売却した場合、以下の処理が必要です。

売却益(損失) = 売却価格 – 帳簿価額

定率法を選択している場合、同じ資産でも定額法より簿価が小さい傾向があり、売却益が大きくなる可能性があります。

まとめ:減価償却と節税対策の統合戦略

減価償却は、単なる「決められた年数で費用を計上する作業」ではなく、経営全体を左右する重要な「戦略的意思決定」です。同時に、適切な選択をすれば、多大な節税効果をもたらす強力なツールになります。

償却方法の選択戦略

- 定額法を選ぶとき:利益の安定化と予測可能性を重視する経営姿勢

- 定率法を選ぶとき:初期の税負担軽減と投下資本の早期回収を重視する経営姿勢

- 建物投資の原則:定額法のみ(選択の余地なし)。20~50年の長期償却を見据えた投資判断が必須

少額資産の節税対策

- 10万円未満:即時費用化。すべての企業で活用可能。償却資産税対象外。

- 一括償却資産(10~20万円未満):3年均等償却で加速化。償却資産税対象外という最大のメリット。

- 中小企業特例(20~30万円未満):年間300万円までの枠で初年度全額費用化。税率30%なら最大90万円の節税効果。

これらの制度を組み合わせ、年間300万円の枠を最大限に活用すれば、初年度の課税所得を大幅に圧縮できるのです。

ルールの背景にある論理を理解した上で、「いつ、どの方法で、いくら計上するか」を戦略的に設計すれば、減価償却は確実に経営成果を左右する強力なレバレッジになります。

迷った時は税理士に相談を

減価償却の選択は、一度決めると後から変更が難しいため、初期段階の判断が極めて重要です。自社の事業段階、利益水準、資金繰り、そして所在地域の償却資産税率を総合的に判断した上で、最適な方法を選択する必要があります。

不確実な判断で後悔するより、初期段階から税理士に相談し、その後の事業年度をスムーズに進めることをお勧めします。

コメント