最大250万円の給付金!中小企業・個人事業主・フリーランス向けの給付金が決定しました。

そこで、税理士である筆者が中小企業向けに支給される最大250万円の給付金について解説していきます。

税理士費用を払いすぎていませんか?税理士ドットコムなら無料で税理士検索可能!

申請期間

2022年1月31日から同年5月31日まで

※2020年11月から2021年3月の売上と比較する場合は、2022年2月18日から同年5月31日まで。

2021年の確定申告書の提出が2月16日からということが影響しているのでしょう。

給付金額の注意点

今回は給付金の算定方法が比較対象の期間(11月から3月)の売上金額と2021年11月から2022年3月のいずれか選択した月の5倍との比較になります。

注意点としては比較対象月で50%(30%)以上減少していても給付金がもらえないこともあり得るということです。

具体例

2018年11月と2021年11月と比較して50%以上減少していた場合でそれぞれの売上高は次の通り

| 月 | 2018年売上高 | 2021年11月売上高 |

| 11月 | 500万 | 200万 |

| 12月 | 100万 | - |

| 1月 | 100万 | - |

| 2月 | 100万 | - |

| 3月 | 200万 | - |

| 合計 | 1000万 | 200万円×5=1000万 |

このような売上の場合、2018年11月と比較すると(500万-200万)÷500万=60%となりますので50%以上減少しているので給付金申請対象にはなります。

次に給付金額は2018年11月と比較しているので2018年11月から2019年3月の売上合計1,000万と申請する月の2011年11月の売上200万×5の1,000万円との差額が上限を超えない範囲での給付額となります。

基準期間の売上高1,000万円-対象月の売上高200万円×5=給付額0円(1000万-1000万=0)

このように給付対象となっても給付金が0円ということもあり得ますので注意しましょう。

制度の概要

※2021年11月末日時点の情報を基にしていますので、今後変更される可能性はあります。

随時追記、変更していければと思います。

事業者の事業継続支援が目的

給付対象者としての大前提は

新型コロナウイルス感染症の影響を受けたことにより売上が減少した事業者

2022年3月までの見通しを立てられるように固定費負担の支援として5か月分の売上高減少額を基準に算定した額が一括給付されます。

上限額は売上高に応じて3段階で、売上高30%~50%減少の場合の上限額は50%以上減少の上限額の6割となります。

これは持続化給付金や一時支援金、月次支援金と同じように、ただ単に売上が減少しているだけでは対象とならず

あくまでも新型コロナウイルス感染症の影響で売上減少が要件になります。

地域、業種は問いません。

ただし、自らの事業判断によらずに対象月の売上が基準月と比べて50%以上又は30%以上50%未満減少している必要がありますので、注意してください。

2021年11月~2022年3月までの5か月分を支給

2021年10月までは緊急事態宣言やまん延防止の影響により売上が前年又は前々年と比較して50%以上減少した場合に毎月最大20万円(個人事業主は最大10万円)が支給されていました。

この制度が10月で終了することとなることから、新たな給付金(最大250万円)が決定されました。

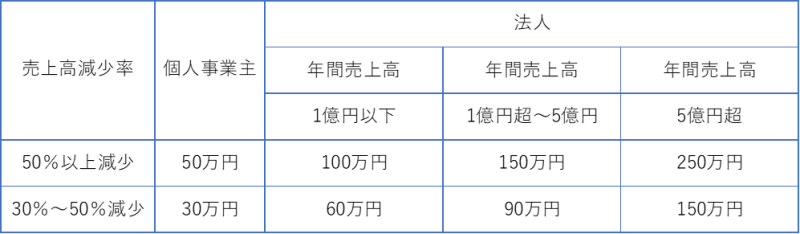

給付額一覧表

給付金の上限金額は次の通りです。

売上の減少率と売上高に応じて算定されます。

給付金の算定方法

給付金は上記を上限として次の計算方法によって算出されます。

給付額=基準期間の売上高-対象月の売上高×5

これだけだとわかりにくいので解説していきます。

基準期間の売上高

①2018年11月から2019年の3月

②2019年11月から2020年の3月

③2020年11月から2021年の3月

①から③の期間のうち、比較した期間の11月から3月の売上高合計

つまり、①を選んだ場合は2018年11月から2019年の3月の売上高合計になります。

2021年11月から2022年の3月の売上高と①から③の期間の同じ月の売上高を比較して30%または50%減額しているかを判断します。

つまり、同じ月で前年・前々年・3年前のいずれかの月と比較することになります。

2021年11月の売上が給付金の対象となるかは2020年11月、2019年11月、2018年11月の前3年の同じ月で比較して減少率をみていくことになります。

当初は2年間かと思われていたものが3年分となることでコロナが流行する前の売上と比較できるのは良かったことだと思います。

対象月の売上高

これは2021年11月から2022年3月までのいずれか1ヶ月の売上になります。

給付金の要件と給付金額(中小企業者等、個人事業主・フリーランスが対象)

2021年度補正予算案にて2.8兆円程度の予算を計上となったようです。

給付金の金額は次の通りになります。

給付要件(対象者)

- 2021年11月から2022年3月の間のどこかひと月の売上が前年または前々年の同月比で

30%以上減少または50%以上減少 - 新型コロナウイルス感染症の影響により売上が減少

月次支援金では50%以上減少が要件だったので、条件としては緩和されましたので該当する事業者も増える可能性があります。

給付対象者の具体例

2021年12月の売上と比較する場合の具体例を見てみましょう。

| 年月 | 12月 |

| 2018年の売上 | 300万円 |

| 2019年の売上 | 200万円 |

| 2020年の売上 | 250万円 |

| 2021年の売上 | 150万円 |

| 2018年との比較による減少率 | 50% |

| 2019年との比較による減少率 | 25% |

| 2020年との比較による減少率 | 40% |

このケースは12月が前年、前々年、3年前の12月の売上と比較して減少しているケースになります。

2020年との比較だと(250-150)/250=0.4となるので40%減少となります。

ただし、2018年との比較で50%減少しているので、2018年を選択することで50%減少に該当します。

(スポンサーリンク)

給付金額

中小企業者等

年間売上高によって給付金の上限額が変わってきます。

| 年間売上高 | 給付金上限 売上高が50%以上減少 | 給付金上限 売上高が30%~50%減少 |

| 5億円以上 | 250万円 | 150万円 |

| 1億円以上5億円未満 | 150万円 | 90万円 |

| 1億円未満 | 100万円 | 60万円 |

売上高に応じて上限金額が変わってきますが、この売上高についてもいつの売上高を使用するのか(直前の決算なのか、給付対象月の前月から遡って12ヶ月分の合計なのかなど)どの金額を使うのかは発表されていません。

売上高について公表されましたので追記します。

比較対象とした月を含む事業年度の年間売上高

法人で1月決算(2月から1月が一事業年度)の場合

- 2018年12月と2021年の12月を比較して申請をする場合は2018年12月が含む事業年度の年間売上高になるので、2019年1月期の年間売上高になります。

- 2019年2月と2022年2月を比較して申請する場合は2019年2月が含む事業年度の年間売上高になるので、2020年1月期の年間売上高になります。

また、今まで通り、比較となる売上高には過去支給された給付金は含まれないことになるでしょう。

1億円未満の給付金が最大100万円なので、5ヵ月間分と考えると1ヶ月20万円になるので、月次支援金と同程度の支給ということを想定しているのかと思われます。

個人事業主(フリーランス)

給付金上限額

売上高が50%以上減少:50万円

売上高が30%~50%減少:30万円

個人事業主は事業年度が1月から12月になります。

- 2018年12月と2021年の12月を比較して申請をする場合は2018年12月が含む事業年度の年間売上高になるので、2018年の年間売上高になります。

- 2019年2月と2022年2月を比較して申請する場合は2019年2月が含む事業年度の年間売上高になるので、2019年の年間売上高になります。

これも月次支援金は1ヶ月10万円が最大なので同程度ということになります。

個人事業主については売上規模による上限額の変動は無く一律で最大50万円になります。

給付金額の注意点

今回は給付金の算定方法が比較対象の期間(11月から3月)の売上金額と2021年11月から2022年3月のいずれか選択した月の5倍との比較になります。

注意点としては比較対象月で50%(30%)以上減少していても給付金がもらえないこともあり得るということです。

具体例

2018年11月と2021年11月と比較して50%以上減少していた場合でそれぞれの売上高は次の通り

| 月 | 2018年売上高 | 2021年11月売上高 |

| 11月 | 500万 | 200万 |

| 12月 | 100万 | - |

| 1月 | 100万 | - |

| 2月 | 100万 | - |

| 3月 | 200万 | - |

| 合計 | 1000万 | 200万円×5=1000万 |

このような売上の場合、2018年11月と比較すると(500万-200万)÷500万=60%となりますので50%以上減少しているので給付金申請対象にはなります。

次に給付金額は2018年11月と比較しているので2018年11月から2019年3月の売上合計1,000万と申請する月の2011年11月の売上200万×5の1,000万円との差額が上限を超えない範囲での給付額となります。

基準期間の売上高1,000万円-対象月の売上高200万円×5=給付額0円(1000万-1000万=0)

このように給付対象となっても給付金が0円ということもあり得ますので注意しましょう。

給付金額まとめ

中小企業者等は売上高に応じて上限額が250万円、150万円、100万円となり、個人事業主(フリーランスなど)は売上高に関係なく上限額は50万円になります。

50%減少した場合の上限がこの金額になります。

30%から50%の減少の場合の給付金上限額は現状(2021年11月中旬)では中小企業で5億円以上の場合に上限150万円!

個人事業主は上限30万円と報道されています。

このことから、中小企業で年間売上が1億円から5億円の場合は90万円(50%減少の6割)、1億円以外の場合は60万円となるかもせれません。予想なので外れたらすみません。

また、11月から3月の間に30%以上の売上減少月が2回あっても、給付されるのは1回

原則は1回しか申請はできません。

ただし、

30%以上50%未満の売上高減少で事業復活支援金の給付を受けたけど、申請を行った月より後に申請時には予見できなかった50%以上の売上高減少が生じて、給付算定額がより高くなる方に対して、差額分を給付する追加申請を可能とする予定です。ということが公表されました。

追加申請の受付開始は、初回申請の方の申請受付終了後の予定となっており、手続などの詳細は、今後、お知らせする予定ということで現状では(令和4年1月24日現在)詳細は公表されていませんので、新しい情報をチェックするようにしましょう。

必要書類

確定申告書、売上台帳、本人確認書類の写し(個人)、履歴事項全部証明書(法人)、通帳の写し、宣誓・同意書などになります。

履歴事項全部証明書は提出時から3か月以内に発行されており、かつ申請時の代表者氏名の記載のあるもの。

このあたりは月次支援金や持続化給付金のときとあまり変更はなさそうです。

証拠書類等についての一部について、

既に一時支援金又は月次支援金の事務局に提出されている当該書類の内容に変更がないときは、その添付を省略することが

できることとなっています。

▼売上台帳や確定申告など会計ソフトを利用していない方は会計ソフトを活用することをおすすめします。

簿記の知識が無いから会計ソフトを使っていないという方も多いですが、今の会計ソフトは簿記知識無くても簡単に使えるようになっていますし、請求書発行サービスがあるなど月額料金が安く利用できるようになっています。

経費の漏れや計算間違いなどで本来よりも多く税金を支払うことが無いように会計ソフトを活用することをおすすめしています。

税理士にお任せもいいですが、難しくないので自分で入力をしてみることで税理士費用も安くなることもありますのでチャレンジする価値はあります。

個人事業の方におすすめの会計ソフト

法人の方におすすめの会計ソフト

申請方法

原則、電子申請になります

現状では申請してから2週間程度で給付をするとのことですが、今までも給付は遅れることがほとんどなので、余裕をもっておきましょう。

申請から入金までの流れ

アカウントの申請・登録等→登録確認機関の事前確認→申請→審査→給付

一時支援金又は月次支援金を既に受給している場合は、アカウント登録および登録確認機関の事前確認は省略できます。

申請期間

2022年1月31日から同年5月31日まで

※2020年11月から2021年3月の売上と比較する場合は、2022年2月18日から同年5月31日まで。

2021年の確定申告書の提出が2月16日からということが影響しているのでしょう。

不正受給対策が強化される可能性あり

持続化給付金では不正受給が多発したこともあり、今回の申請は審査が厳しくなる可能性があります。

月次支援金等と同様に登録確認機関などの事前確認が必要になる可能性はあるでしょう。

→事前確認は必要ですが、既に一時支援金や月次支援金を受給している場合は事前確認不要となっています。

申請方法が今までの給金同様に電子申請が原則となるでしょう。

(スポンサーリンク)

さいごに

現状では詳細が公表されていませんので、今後、最新情報が出てきたら、随時更新していく予定です。

随時チェックして頂ければと思います。

不正は絶対ダメですが、コロナの影響で売上が減少してしまっている方はしっかりと申請をしましょう。

顧問税理士がいれば、このような情報や手続きのお手伝いをしてくれると思いますので相談しましょう。

顧問税理士がいないでご自分でやられている方は、これを機会に税理士を活用して浮いた時間を体を休めたり、自分の仕事のことに時間を使ったりすることも可能です。

節税対策で結果として実質負担が少なくて済むケースもありますので検討してみるのも良いかと思います。

税理士ドットコムは業界でも大手で評判も悪くありません。

おすすめ本

税務のことがわからなくても資金繰りテクニックが満載で読みやすいと評判です。

ご興味のある方は読んでみてください。

コメント