マイホーム売却で扶養から外れる?

3000万円特別控除と配偶者控除・扶養控除の本当の関係を徹底解説

目次

- 第1章 ネット記事・不動産会社HPの誤った説明

- 1-1 不動産業界における「ネット情報汚染」

- 1-2 なぜ誤情報が蔓延するのか

- 1-3 誤った情報による実害

- 第2章 国税庁が定義する「合計所得金額」とは何か

- 2-1 国税庁専門用語集における正式定義

- 2-2 申告分離課税と譲渡所得の位置づけ

- 2-3 「長・短期譲渡所得は特別控除前」という決定的な一文

- 2-4 配偶者控除・扶養控除の判定にどう使われるか

- 2-5 合計所得金額の計算フロー(図解)

- 2-6 不動産会社の説明とどこが違うのか

- 第3章 税金上の扶養と社会保険の扶養の違い

- 3-1 税法上の扶養(配偶者控除・扶養控除)の考え方

- 3-2 健康保険の扶養とのズレ

- 3-3 「税金だけ増える」ケースをマトリクスで整理

- 第4章 実務で起きるケース別シミュレーション

- 4-1 利益1000万円:税金0円でも扶養喪失

- 4-2 利益500万円:小さな利益でも扶養ライン超え

- 4-3 世帯全体で見る税負担と手当の損失

- 第5章 なぜ「特別控除前」なのか:税法構造を分かりやすく整理

- 5-1 総合課税と申告分離課税の違い

- 5-2 3000万円特別控除の二つの顔

- 5-3 「合計所得金額」と「課税所得」を混同しない

- 第6章 既に売却済みの場合のチェックポイントと修正申告

- 6-1 まず確認すべき3つのポイント

- 6-2 修正申告の流れと加算税の注意点

- 6-3 税務調査で問題になるパターン

- 第7章 これから売却する人のための事前対策

- 7-1 売却前チェックリスト

- 7-2 税理士に相談するメリットと費用対効果

- 付録:必ず押さえておきたい国税庁公式ページ

はじめに:ネット上に蔓延する危険な誤情報

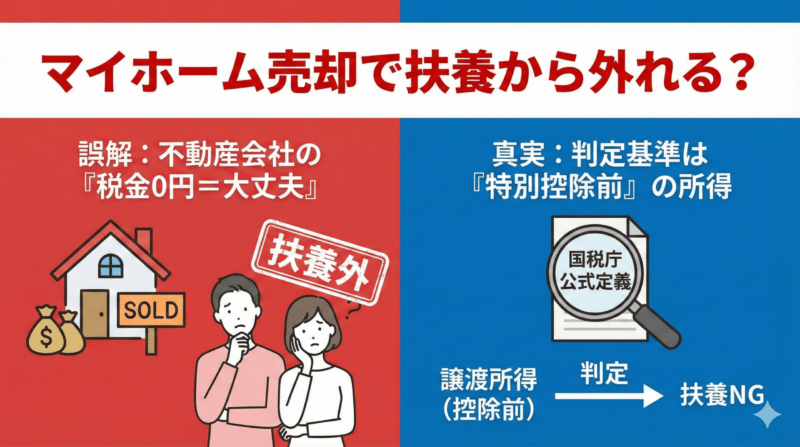

不動産売却時に利用できる3000万円特別控除は、マイホームを売却する際の強力な税務特例です。しかし、この特例と配偶者控除・扶養控除の関係について、極めて多くの誤解が存在しています。特に不動産会社のホームページやネット記事に記載されている情報に、多くの誤りが含まれています。

最も危険な誤った理解として、以下のようなものが広く散見されます:

- 「3000万円特別控除を使えば譲渡所得がマイナスになるため、扶養控除や配偶者控除に影響を与えない」

- 「譲渡所得が控除後でマイナスになれば、扶養に入ったままで問題ない」

- 「税金がゼロになれば、配偶者控除の判定に影響しない」

これらの理解は、税法上は明確に誤りです。 国税庁の公式見解では、扶養に入るための判定基準となる「合計所得金額」は、3000万円の特別控除を適用する「前」の金額を使用する と明確に定められています。言い換えれば、特別控除を使って実際の税金がゼロになったとしても、控除前の売却益が一定額を超えていれば、税制上の扶養からは外れるということです。

本記事では、この重大な誤解を正し、不動産会社の誤った情報を具体的に指摘した上で、国税庁の法令に基づいた正確な判定基準について、詳細に解説いたします。既に誤った判断で確定申告をされた場合や、売却を予定されている場合、必ずお読みください。

第1章 ネット記事・不動産会社HPの誤った説明

この章のポイント

- 「3000万円特別控除を使えば扶養に影響しない」という説明は税法上誤り。

- 多くの不動産会社サイトが、税金計算と扶養判定を混同している。

- 誤情報に従うと、あとから配偶者控除の否認や手当返還が発生する可能性あり。

1-1 不動産業界における「ネット誤情報」

マイホーム売却と3000万円特別控除を解説するネット記事の中には、次のような記述が少なくありません。

- 「3000万円特別控除で譲渡所得がマイナスになれば、扶養に影響しません」

- 「税金がかからなければ、配偶者控除にも影響ありません」

一見もっともらしく見えますが、税法上は明確に誤りです。

問題の本質は、「税金の計算」と「扶養に入れるかどうかの判定」が別のルールで動いているのに、それを一緒くたにしてしまっている点にあります。

1-2 なぜ誤情報が蔓延するのか

不動産会社の営業担当者も税法の専門家ではないため、善意で誤った説明をしてしまうケースがあります。

この誤情報が広がる背景には、次のような要因があります。

- 不動産会社の担当者が、税法の細かい構造まで踏み込んで理解していない。

- 「税金0円=所得も0円」という直感的なイメージが強く働いてしまう。

- 社会保険(健康保険)の扶養ルールと、税法上の扶養ルールを混同している。

- 責任回避のために、「多分大丈夫です」と曖昧な説明をしてしまう。

しかし、税務署が判断するのは「直感」ではなく、国税庁の定める法令・通達・用語定義です。

1-3 誤った情報による実害

誤った説明を信じて申告すると、次のようなリスクが生じます。

- 本来は対象外なのに配偶者控除を受けてしまい、あとから否認される。

- 追徴課税(不足税額+過少申告加算税)を求められる。

- 夫の会社から「配偶者手当の返還」を求められる可能性あり。

- 修正申告や会社への報告など、精神的・時間的コストが大きくなる。

税金の世界では「知らなかった」では済まされません。

ここから先は、国税庁が公表している正式な定義をベースに、正しい仕組みを整理していきます。

第2章 国税庁が定義する「合計所得金額」とは何か

この章のポイント

- 扶養判定の基礎になるのは「合計所得金額」。

- 国税庁の専門用語集で、申告分離課税の譲渡所得は特別控除前と明記されている。

- つまり、マイホーム売却の譲渡益は、3000万円控除を引く前の金額で扶養判定に使われる。

2-1 国税庁専門用語集における正式定義

配偶者控除・扶養控除は合計所得金額が58万円以下(令和7年分以後)で判定します。

合計所得金額とは申告分離課税の所得がある場合は特別控除前の金額を指します。

さらに、申告分離課税には土地建物等の譲渡があった場合の譲渡所得が含まれます。

つまり、所得税と住民税についての扶養の判断は、申告分離課税になる土地建物等の譲渡については特別控除前の金額で判定することになるのです。

続いて、用語の意義について詳細に解説します。

国税庁の「専門用語集」には、「合計所得金額」について次のように定義されています。

- 事業所得・不動産所得・給与所得などの合計

- これに退職所得・山林所得を加算

- さらに、申告分離課税の所得がある場合には、それらの所得金額(長・短期譲渡所得については特別控除前の金額)を加算した金額

ポイントは太字部分です。

申告分離課税となる長期・短期の譲渡所得は、必ず特別控除前で合計所得金額に足し込むと明言されています。

合計所得金額とは 国税庁「専門用語集」

2-2 申告分離課税と譲渡所得の位置づけ

では、「申告分離課税の所得」とは何でしょうか。

国税庁の「申告分離課税制度」の解説では、申告分離課税の代表例として次の所得が挙げられています。

- 退職所得

- 山林所得

- 土地建物等の譲渡による譲渡所得

- 株式等の譲渡所得 など

マイホーム売却による譲渡所得は、この「土地建物等の譲渡所得」に含まれます。

したがって、先ほどの用語集の定義と組み合わせると、

マイホーム売却による譲渡所得は、「申告分離課税の所得」に該当し、合計所得金額の計算では特別控除前の金額を使う

ということが論理的に導かれます。

2-3 「長・短期譲渡所得は特別控除前」という決定的な一文

専門用語集の決定的な一文を整理すると、以下の構造です。

- 合計所得金額の計算において

→ 申告分離課税の所得があるときは、その所得金額を加算

→ そのうち長期・短期譲渡所得は、特別控除前の金額で加算する

ここでいう「特別控除」には、マイホームの3000万円特別控除も含まれます。

つまり、

- 税金の計算では = 譲渡益 − 3000万円特別控除

- 合計所得金額では = 譲渡益(控除前の数字)

という二つの「顔」を持つことになります。

2-4 配偶者控除・扶養控除の判定にどう使われるか

配偶者控除の要件は、国税庁の解説で次のように示されています。

- 配偶者の合計所得金額が58万円以下(2025年改正後)

- 給与のみの場合は、給与収入約123万円以下

ここで使われている「合計所得金額」は、先ほどの専門用語集で定義した特別控除前も含めた合計額です。

よって、マイホームの譲渡益が大きければ、それだけで配偶者控除のラインを超えてしまいます。

扶養控除(子や親など)も、「合計所得金額58万円以下」などの基準で判定するため、同じ構造です。

国税庁「No.1190 配偶者の所得がいくらまでなら配偶者控除が受けられるか」

2-5 合計所得金額の計算フロー(図解)

ここまでの内容を、あえてシンプルなフローにすると次のようになります。

合計所得金額の計算フロー(簡易)

- 各所得を個別に計算

- 給与所得

- 事業所得・不動産所得

- 譲渡所得(ここは 特別控除前 の金額を出す)

- 損益通算や2分の1計算を反映

- 一時所得や長期譲渡などに固有の調整を行う

- 申告分離課税の所得を加算

- 退職所得・山林所得

- 土地建物等の譲渡所得(特別控除前)

- 株式等の譲渡所得 など

- こうして出てきた金額 = 合計所得金額

- 配偶者控除・扶養控除の判定は、この数字で行う

ここには「3000万円特別控除」という要素は一切登場しません。

扶養判定上、特別控除は存在しないものとして扱われると理解して差し支えありません。

2-6 不動産会社の説明とどこが違うのか

不動産会社などがよく説明したり、ネット記事の誤ったロジックは次の通りです。

- 譲渡益 = 2000万円

- 3000万円特別控除で −3000万円

- 結果 −1000万円 → 所得がマイナスだから扶養に影響なし

一方、国税庁のルールに従った正しい考え方はこうなります。

- 税金の計算:2000万円 − 3000万円 = -1000万円 → 税額計算

- 合計所得金額:2000万円のまま(特別控除前)

- 配偶者控除の判定:合計所得金額2000万円 > 58万円 → 配偶者控除は使えない

この「二つの顔」を切り分けて考えない限り、正しい判断にはたどり着けません。

第3章 税金上の扶養と社会保険の扶養の違い

この章のポイント

- 所得税・住民税の扶養と、健康保険の扶養は別ルール。

- 税法では譲渡益を特別控除前で判定するが、健康保険ではそもそもカウントしないケースが多い。

- 「税金だけ増えるが、保険はそのまま」という現象が起きやすい。

3-1 税法上の扶養(配偶者控除・扶養控除)の考え方

税法上の扶養(配偶者控除・扶養控除)は、シンプルに言うと「その人の合計所得金額」でスパッと判定されます。

- 配偶者控除

→ 配偶者の合計所得金額が58万円以下 - 扶養控除

→ 扶養親族の合計所得金額が58万円以下

そして、この合計所得金額は、先ほど見た通り、申告分離課税の譲渡所得を特別控除前で加算した数字です。

3-2 健康保険の扶養とのズレ

一方、健康保険の被扶養者認定は、次のような考え方が一般的です。

- 年間収入が130万円未満(60歳以上や障害者は180万円未満などのケースもあり)

- かつ継続的・恒常的な収入かどうか

ここでは「一時的な譲渡益」は、収入として見ない運用が多く、マイホーム売却による所得が健康保険扶養から外れる理由になることは少ないのが実務です。

3-3 「税金だけ増える」ケースを表で整理

両者の違いを表にまとめると、次のようになります。

税金(所得税)と社会保険(健康保険)の違い

| 項目 | 所得税・住民税(扶養判定) | 健康保険の扶養判定 |

|---|---|---|

| 判定基準 | 合計所得金額 | 年間収入見込み |

| 譲渡所得の扱い | 特別控除前の金額を合算して判定 | 多くの組合で「一時的収入」として原則対象外 |

| 3000万円特別控除 | 税額計算には使うが、扶養判定には使わない | そもそも判定に用いないことが多い |

| 典型的な結果 | 税金は0円でも扶養から外れることがある | 社会保険上は扶養のままのことが多い |

この結果として、

- 税金面:配偶者控除・扶養控除が使えず、世帯として税負担アップ

- 社会保険:健康保険上は扶養のまま、保険料の変化なし

という「税金だけ増える」という状態が現実に起こり得ます。

※注意:国民健康保険(自営業・退職者など)の場合 会社員の扶養(社会保険)ではなく、世帯で国民健康保険に加入している場合、翌年の国民健康保険料が大幅に上がる可能性があります。必ず自治体の窓口で確認してください。

第4章 実務で起きるケース別シミュレーション

この章のポイント

- 利益が3000万円以下でも、「合計所得金額」は大きくなり、扶養ラインを超える。

- 税金は0円でも、夫側の税金・配偶者手当に大きな影響が出る。

- 世帯全体で数十万円単位の差になる可能性がある。

4-1 利益1000万円:税金0円でも扶養喪失

【前提】

- 売却価格:4000万円

- 取得費:2500万円

- 譲渡費用:500万円

- 譲渡益:4000 − 2500 − 500 = 1000万円

- 配偶者(妻)の給与収入:なし

【税金の計算】

- 課税譲渡所得 = 1000万円 − 3000万円特別控除 = マイナス2000万円

→ 課税所得0円、所得税・住民税ともほぼ0円

【合計所得金額と扶養判定】

- 合計所得金額 = 1000万円(特別控除前)

- 配偶者控除の基準=58万円

→ 1000万円 > 58万円 → 夫は妻の配偶者控除は使えない

税金はゼロでも、「合計所得金額」が大きいために扶養から外れる典型例です。

4-2 利益500万円:小さな利益でも扶養ライン超え

【前提】

- 売却価格:3500万円

- 取得費:2700万円

- 譲渡費用:300万円

- 譲渡益:3500 − 2700 − 300 = 500万円

- 配偶者(妻)の給与収入:なし

【税金の計算】

- 課税譲渡所得 = 500万円 − 3000万円 = マイナス2500万円

→ 税額は0円

【合計所得金額】

- 合計所得金額 = 500万円(特別控除前)

- 500万円 > 58万円 → 配偶者控除は適用不可

譲渡益が500万円程度でも、扶養ライン(58万円)を大きく超えてしまいます。

4-3 世帯全体で見る税負担と手当の損失

配偶者控除がなくなると、夫の税額は次のように増える可能性があります。

- 所得税:配偶者控除分(38万円)× 税率(例20%) ≒ 7.6万円

- 住民税:38万円 × 10% ≒ 3.8万円

→ 合計 ≒ 11.4万円の増税

さらに、会社から支給されている配偶者手当が月1万円〜2万円の場合、

- 月1万円(2万円) × 12か月 = 12万円(24万円)/年

といった規模で、家計への影響が出ます。

増税と手当の喪失を合わせると、年間23万円〜35万円規模の差になるケースもあります。

国民健康保険の人はさらに影響は大きくなります。

第5章 なぜ「特別控除前」なのか:税法構造を分かりやすく整理

この章のポイント

- 税法には「総合課税」と「申告分離課税」があり、マイホーム売却は後者。

- 3000万円特別控除は、税額計算には使うが、合計所得金額には使わない。

- 「合計所得金額」と「課税所得」を分けて考える必要がある。

5-1 総合課税と申告分離課税の違い

所得税には、大きく分けて2つの課税方式があります。

- 総合課税

→ 給与・事業・不動産・雑所得などを合算して課税 - 申告分離課税

→ 土地建物等の譲渡所得、株式等の譲渡所得などを、他の所得と切り離して課税

マイホーム売却の譲渡所得は、この「申告分離課税」に属します。

そのため、税金の計算と、扶養判定のための合計所得金額の扱いがやや特殊になります。

5-2 3000万円特別控除の二つの顔

3000万円特別控除には、次の2つの「顔」があります。

- 税額計算上:

譲渡益 − 3000万円 = 課税譲渡所得 → ここに税率を掛ける - 扶養判定上:

合計所得金額を出すときは、譲渡益をそのまま(特別控除前)で合算

ここを混同して「控除後の0円・マイナスで判定する」と考えてしまうと、国税庁の公式定義と完全に食い違うことになります。

5-3 「合計所得金額」と「課税所得」を混同しない

用語整理をしておきます。

- 合計所得金額

→ 各種所得(特別控除前の譲渡所得を含む)を合算した金額

→ 扶養控除・配偶者控除・基礎控除などの「対象者判定」に使う - 課税所得

→ 合計所得金額から、基礎控除・配偶者控除などの所得控除を差し引いた金額

→ ここに税率を掛けて「税額」を計算

「税金が0だから扶養も大丈夫」という発想は、課税所得の話と合計所得金額の話を混同しているのです。

第6章 既に売却済みの場合のチェックポイントと修正申告

この章のポイント

- すでにマイホームを売却している人は、「合計所得金額」と配偶者控除の適用状況を確認。

- 必要であれば修正申告や会社への報告が必要になる。

- 加算税や手当返還のインパクトが大きくなる前に、早めの対応が重要。

6-1 まず確認すべき3つのポイント

既に売却済みの場合、次の3点を確認してください。

- 売却年の譲渡益(特別控除前)がいくらか。

- その年の確定申告で、3000万円特別控除をどう計算しているか。

- 夫側の年末調整または確定申告で、配偶者控除や配偶者特別控除を使っていないか。

6-2 修正申告の流れと加算税の注意点

もし「本来は配偶者控除を使えないのに使ってしまっていた」場合、修正申告が必要になることがあります。

- 夫の所得税・住民税を再計算し、差額を納付。

- 状況により、「過少申告加算税」(不足税額の5%〜15%程度)が加算。※自主的な修正はかかりません。

- 申告期限から時間が経つほど、延滞税も増えていく。

税務署から指摘される前に、自主的に修正した方が、加算税が軽くなる傾向があります。

6-3 税務調査で問題になるパターン

特に問題視されやすいのは、次のようなケースです。

- 不動産会社の説明どおりに「控除後マイナスだから大丈夫」と申告していた。

- なのに、夫の側では配偶者控除をフル活用していた。

このような場合、「説明を受けたから」というだけでは責任逃れができず、可能性は低いですが重加算税のリスクもあります。

第7章 これから売却する人のための事前対策

この章のポイント

- 売却前に「譲渡益(特別控除前)」と「合計所得金額」を試算しておく。

- 配偶者控除・扶養控除・配偶者手当の影響まで含めてシミュレーションする。

- 税理士への事前相談は、結果的に最も安いリスクヘッジになりやすい。

7-1 売却前チェックリスト

売却前には、最低限次の項目を確認しておきましょう。

- 予想される売却価格・取得費・譲渡費用から、譲渡益(特別控除前)を試算。

- その年の他の所得(給与・事業など)と合算し、合計所得金額がおおよそいくらになるか確認。

- その結果、配偶者控除(58万円)、配偶者特別控除、扶養控除のラインを超えるかどうかをチェック。

- 夫の会社規定で、配偶者手当の支給条件(所得基準など)を確認。

7-2 税理士に相談するメリットと費用対効果

税理士への相談は、数万円〜10万円程度の費用がかかることが多いですが、

- 間違った申告による追徴・加算税

- 配偶者手当の返還

- 将来の税務調査リスク

などを考えると、保険としては非常にコスパが高い投資になりがちです。

特に、

- 譲渡益が大きい

- 扶養判定ギリギリのラインにいる

- 不動産会社から「控除後だから大丈夫」と言われて不安

といった場合には、売却前に一度専門家のチェックを受けることを強くおすすめします。

付録:必ず押さえておきたい国税庁公式ページ

混乱しやすいテーマだからこそ、最終的な拠り所は国税庁の公式情報です。

以下のページはブックマーク推奨です。

ネット記事よりも、まず公式情報。

そして、その公式情報をどう読むかについては、税理士や専門家の力を借りる——

この2段構えが、マイホーム売却と扶養判定を安全に乗り切るための最善策です。

コメント