はじめに

会社が従業員の飲食代を負担する場合、その処理方法により「税務上の経費になる」「給与課税される」など結果が大きく異なります。本ガイドでは、中小企業の経営者や経理担当者が押さえるべき飲食代の分類と処理方法を、具体例を交えてわかりやすく解説します。

1. 従業員飲食代の基本分類

従業員の飲食代は、その目的と参加者によって4つに分類されます。以下の表をご確認ください。

| 飲食の状況 | 誰が参加? | 目的 | 税務上の処理 | 給与課税 |

|---|---|---|---|---|

| 会議・商談 | 取引先+従業員 | ビジネス会議 | 会議費(全額経費○) | なし |

| 取引先との接待 | 取引先+従業員 | 親睦・接待 | 交際費(条件付き) | なし |

| 全社行事 | 全従業員 | 忘年会・歓送迎会 | 福利厚生費(全額経費○) | なし |

| 特定社員のみ | 一部の従業員 | グループ飲み会 | 交際費(要注意) | あり |

2. ケース別の処理方法

ケース①:取引先との会議時の飲食代

→ 会議費として計上(全額経費化可能)

実際に会議や商談が行われている場合、金額の上限なく会議費として計上できます。

具体例

- 営業チーム3名で取引先営業担当者1名と、重要案件について2時間の会議を実施

- ランチを提供:1人30,000円×4人=120,000円

- 判定: 実際の会議の実体があれば、全額120,000円が会議費として経費化

書類保存のポイント

- 領収書

- 会議の日時・場所

- 参加者の氏名(取引先含む)

- 会議内容の簡単なメモ

ケース②:取引先との接待飲食代

→ 1人当たり金額で判定

2024年4月から、判定基準が5,000円から10,000円に引き上げられました。

パターン2-1:1人当たり10,000円以下の場合

→ 会議費として計上可能(経費化可能)

具体例

- 営業チーム2名と、取引先営業担当者1名で親睦飲食

- 合計費用:21,000円(1人当たり7,000円)

- 判定: 1人当たり7,000円 ≤ 10,000円 → 全額21,000円が経費化

保存すべき記録

- 飲食日時

- 参加者の氏名・会社・関係

- 参加人数

- 飲食店名・金額

- 飲食の目的

パターン2-2:1人当たり10,000円超の場合

→ 全額が交際費(損金算入に制限あり)

具体例

- 営業チーム2名と、取引先営業担当者1名で親睦飲食

- 合計費用:45,000円(1人当たり15,000円)

- 判定: 1人当たり15,000円 > 10,000円 → 全額45,000円が交際費

- ⚠️ 注意: 10,000円部分だけが交際費という部分計上はできません。全額が交際費扱いになります。

ケース③:全従業員対象の行事

→ 福利厚生費として計上(全額経費化可能)

全社を対象とした忘年会や歓送迎会は、福利厚生費として計上できます。

具体例

- 従業員20名全員を対象に、毎年12月に忘年会を開催

- 1人当たり8,000円を会社負担

- 判定: 全従業員対象で、社会通念上妥当な金額 → 全額福利厚生費として経費化

福利厚生費として認められるための要件

- ✅ 全従業員が対象(一部のみは困難)

- ✅ 毎年定期的に開催

- ✅ 金額が社会通念上妥当(1人5,000~10,000円が目安)

- ✅ 参加者リストを保存

ケース④:一部従業員のみの飲食

→ 交際費(給与課税リスクあり)

特定の従業員グループだけを対象とした飲食費には注意が必要です。

具体例

- 営業チーム5名だけで、プロジェクト完了祝いの飲み会

- 1人当たり3,000円を会社負担

- 判定: 一部の従業員のみ → 交際費扱い

⚠️ 重要な注意点

交際費として処理される場合、実際には給与課税の対象となる可能性があります。

【新規】ケース⑤:管理職だけでの食事会

→ 福利厚生費か交際費か?判定が複雑

管理職(課長、部長など)だけを対象とした食事会は、福利厚生費になるか交際費になるかが問題となります。

管理職だけの食事会が「交際費」になるケース(給与課税リスク)

❌ 福利厚生費として認められない理由

- 対象が限定されている(全従業員ではなく、一部の管理職のみ)

- 福利厚生は「全従業員の福利厚生」が原則

具体例(給与課税される可能性が高い)

- 社長と部長3名だけで、月1回の「経営幹部懇親会」を開催

- 1人当たり5,000円を会社負担

- 税務署の見方: 「管理職という限定的な地位に対する報酬的飲食」

- 判定: 給与性が強い → 1人当たり5,000円が給与課税の対象

管理職だけの食事会が「福利厚生費」として認められるケース

✅ 条件を満たす場合

管理職だけの食事会でも、以下の条件を満たせば福利厚生費として認定される可能性があります:

| 条件 | 詳細 |

|---|---|

| ① 全社的な組織制度 | 単なる懇親ではなく、経営方針説明会など「業務に関連した意味合い」がある |

| ② 客観的な必要性 | 経営再建、営業方針の周知など「会社全体の経営課題」がテーマ |

| ③ 定期性・透明性 | 毎月・毎年など定期的で、全従業員に周知されている |

| ④ 金額の妥当性 | 1人当たり5,000円~10,000円程度の社会通念上妥当な金額 |

| ⑤ 他部署との公平性 | 営業部の課長会と企画部の課長会など、部署をまたいで平等に実施 |

具体例(福利厚生費として認められやすい)

- 毎年度初めの「全社経営方針説明会」後の懇親会

- 参加者:全部の課長以上(営業部、企画部、製造部など全社から)

- 1人当たり6,000円を会社負担

- 会議後の慰労と、部門横断的なコミュニケーション促進が目的

- 判定: 福利厚生費として認定される可能性が高い

3. 部署ごとの飲食会:年間何回までなら福利厚生費か?

部署ごとに開催する飲食会(同期会、部署懇親会など)が福利厚生費として認められるには、開催頻度と対象範囲が重要なポイントです。

3-1. 全国税庁・重要判例からの指針

福岡地裁平成29年4月25日判決(「感謝の集い」事件)では、以下のポイントが示されています:

- 全従業員対象の行事は、年1回程度なら福利厚生費として認定しやすい

- 一方、部別行事は「限定的」と判断されやすい

3-2. 部署ごと飲食会の開催頻度ガイドライン

実務的には、以下の基準が参考になります:

| 開催パターン | 認定難度 | 判定基準 |

|---|---|---|

| 全社行事(全従業員対象) | ⭐ 容易 | 年1~3回程度 → 福利厚生費として認めやすい |

| 全部署共通企画(複数部署対象) | ⭐⭐ 中程度 | 部署ごとに年2~3回 → 福利厚生費として認められやすい |

| 単一部署のみ(営業部だけなど) | ⭐⭐⭐ 難しい | 年1回程度まで → 福利厚生費として認定困難 |

| 限定的グループ(課長会など) | ⭐⭐⭐ 難しい | 年1回でも慎重 → 給与課税リスク高い |

3-3. 具体例で理解する

パターン①:複数部署が対象の場合(福利厚生費として認められやすい)

【企画内容】全部の課長層向けマネジメント研修 + 懇親会

【参加者】営業部課長3名、企画部課長2名、製造部課長2名

【開催頻度】年2回(春と秋)

【1人当たり予算】6,000円

【目的】部門横断的な経営課題共有と人間関係構築

→ 判定:福利厚生費として認定される可能性が高い ✅

理由:複数部署が平等に対象で、経営課題に基づく開催パターン②:営業部だけの飲食会(給与課税リスクあり)

【企画内容】営業部全体の打ち上げ飲み会

【参加者】営業部の全営業マン・営業事務(営業部のみ)

【開催頻度】年3回(上期終了時、下期終了時、年間営業成果発表会後)

【1人当たり予算】5,000円

【目的】同部署の親睦と慰労

→ 判定:部分的に給与課税される可能性あり ⚠️

理由:営業部という限定的グループが対象

年3回は「通常を超える頻度」と判断される可能性パターン③:全社行事 + 部段位ミニ行事(最も安全)

【メイン行事】全従業員対象の忘年会(年1回)

1人当たり8,000円 → 福利厚生費 ✅

【サブ行事】各部署での懇親会(月1回、1人当たり3,000円)

全部署が同じスキームで実施

→ 福利厚生費として認定される可能性が高い ✅

組み合わせ効果:

- 全社で統一した福利厚生制度の一部であることが明確

- 部署ごと行事も「制度化」されているため正当性が高い3-4. 実務上の安全ラインの目安

最も安全な開催基準:全社行事(全従業員対象)

年1~2回、1人当たり8,000円程度

→福利厚生費として認定しやすい ✅

部署内行事(限定的)

年1回、1人当たり5,000円程度

→福利厚生費として認定される可能性

※金額に明確な基準はないため社会一般的に見て高額なものは除かれます。

ただし「制度化」と「記録」が必須

4. 給与課税を避けるための条件

従業員への飲食代が「給与」として扱われることを避けるための条件があります。

給与課税にならない2つの要件(両方満たす必要)

| 要件 | 内容 |

|---|---|

| 要件1 | 従業員が食事代の半額以上を負担 |

| 要件2 | 会社負担が月額3,500円以下(税抜き) |

具体例で理解する

パターン①:給与課税なし(両要件満たす)

- 月額食事代:6,000円

- 従業員負担:3,500円(以上)

- 会社負担:2,500円(以下)

- 結果: 給与課税なし ✅

パターン②:給与課税あり(要件1不満足)

- 月額食事代:10,000円

- 従業員負担:4,000円(50%未満)

- 会社負担:6,000円

- 結果: 全額6,000円が給与課税 ❌

パターン③:給与課税あり(要件2不満足)

- 月額食事代:8,000円

- 従業員負担:4,500円(以上)

- 会社負担:3,500円を超過

- 結果: 超過分が給与課税 ❌

5. 中小企業の特例措置:800万円ルール

中小企業(資本金1億円以下)には、接待交際費に関する優遇措置があります。

年間800万円まで全額経費化

年間交際費の合計

↓

800万円以内?

↓

Yes → 全額が経費化できます ✅

↓

No → 800万円までは経費化

超過分は経費化できません ❌実務上の活用例

例:年間交際費が900万円の場合

- 経費化できる額:800万円

- 経費化できない額:100万円

- 100万円は税務上の損金計上ができず、法人税が余分に発生

→ 節税対策として、取引先飲食を計画的に配分することが重要です

6. 2024年改正の影響

何が変わった?

| 項目 | 改正前(2024年3月まで) | 改正後(2024年4月から) |

|---|---|---|

| 基準金額 | 1人当たり5,000円 | 1人当たり10,000円 |

| 判定対象 | 取引先との飲食 | 取引先との飲食 |

| メリット | ほぼなし | より多くの飲食が経費化可能に |

企業への影響

ビジネスメリット

- 取引先とのカジュアルな食事(ランチミーティング等)がより経費化しやすくなった

- 営業活動の柔軟性が向上

注意点

- 2024年は基準が2つ混在(3月までは5,000円、4月から10,000円)

- 支出日を正確に記録する必要がある

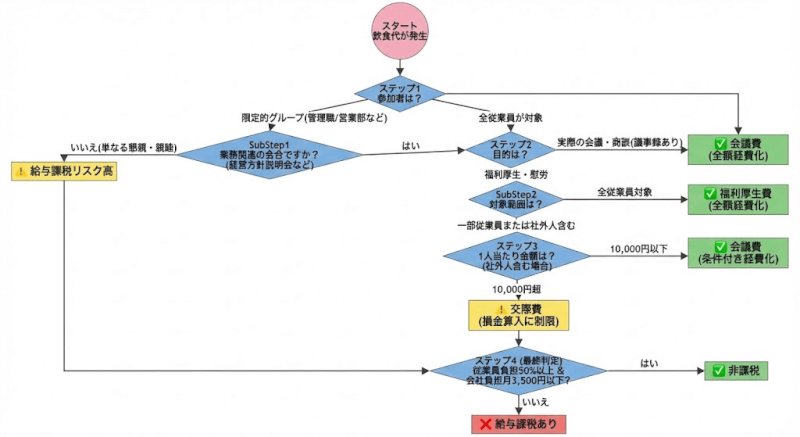

7. 現場で使える判断フロー(管理職食事会対応版)

飲食代が発生した場合、以下のフローに沿って判定してください。

飲食代が発生

↓

【ステップ1】参加者は?

├→ 全従業員が対象(希望者は参加可能)

│ └→ ステップ2へ

│

└→ 限定的グループ(管理職、営業部など)

└→ 【特別判定】管理職会かどうか確認

├→ 「経営方針説明会」など業務関連?

│ └→ ステップ2へ

│

└→ 単なる懇親・親睦目的?

└→ 給与課税リスク高い ⚠️

(後述の「給与課税判定」へ)

【ステップ2】実際の会議・商談があるか、福利厚生目的か

├→ 実際の会議・商談がある(議事録あり)

│ └→ 「会議費」計上(全額経費化)✅

│

└→ 福利厚生・慰労目的

├→ 全従業員対象?

│ └→ 「福利厚生費」(全額経費化)✅

│

└→ 社外の人を含むか、一部従業員か

↓

【ステップ3】1人当たり金額は?(社外人含む場合)

├→ 10,000円以下

│ └→ 「会議費」計上可(条件付き経費化)✅

│

└→ 10,000円超

└→ 「交際費」計上(損金算入に制限)⚠️

↓

【ステップ4】給与課税判定

└→ 従業員負担50%以上 & 会社負担月3,500円以下?

├→ Yes → 非課税 ✅

└→ No → 給与課税あり ❌

8. 税務調査で指摘されないための記録方法

保存すべき5つの情報

飲食費が会議費として認定されるには、以下の書類が不可欠です。

チェックリスト

- 領収書(飲食店の正式な領収書)

- 飲食日時(年月日、時間帯)

- 参加者名簿(氏名、会社名、役職)

- 参加人数(記録する)

- 飲食の目的(何の会議か、具体的に記載)

管理職飲食会の記録例

■ 2024年度第1回 全社課長会議 + 懇親会

日時:2024年10月15日 15:00~20:00

場所:〇〇ホテル会議室 + レストラン

【会議部分】

- 参加者:全部課長以上(営業部3名、企画部2名、製造部2名、管理部2名)

- 議題:「2025年度営業戦略」「部門横断プロジェクト推進」

- 配布資料:経営方針説明資料、2025年度事業計画

【懇親会部分】

- 参加者:上記と同じ11名

- 金額:1人当たり6,000円(会社全額負担)

- 目的:部門横断的コミュニケーション促進、経営課題の理解促進

→ 領収書とともにファイリング保存

会議議事録も添付9. よくある失敗パターン

失敗①:「管理職だから福利厚生費」という誤判断

❌ 間違い: 課長だけの懇親会 → 福利厚生費として計上

✅ 正しい: 業務関連性と全社的位置付けがなければ交際費または給与課税

失敗②:部署限定の高い頻度開催

❌ 間違い: 営業部だけで月1回の飲食会 → 福利厚生費として処理

✅ 正しい: 部署限定で高頻度の場合は交際費となり、給与課税リスクあり

失敗③:金額を分割する

❌ 間違い: 1人当たり10,001円の飲食を「10,000円は会議費、1円は交際費」と分割

✅ 正しい: 10,001円全額が交際費扱い(部分計上は不可)

失敗④:記録不足

❌ 間違い: 「課長会」という名目だけで、参加者や目的の詳細記録なし

✅ 正しい: 会議内容、参加者名、経営課題との関連性を詳細に記録

10. まとめ:押さえるべき5つのポイント

✅ ポイント1:参加者の「限定性」が最大の判断基準

- 全従業員対象 → 福利厚生費として最も安全

- 複数部署の同職層 → 業務関連性あれば可能性あり

- 単一部署 → 福利厚生費認定が困難

- 管理職のみ → 給与課税リスク最高

✅ ポイント2:業務関連性の明確化

管理職会でも「経営方針説明」などの業務関連テーマがあれば福利厚生費として認定される可能性が高まる

✅ ポイント3:開催頻度を統制

- 全社行事:年1~2回

- 部署行事:年1回程度

- これ以上の頻度は福利厚生費として認定困難

✅ ポイント4:会社負担を月3,500円以内に

従業員への給与課税を避けるため、月単位で会社負担額を管理

✅ ポイント5:記録・証拠書類を完璧に残す

- 領収書

- 参加者リスト

- 飲食の目的(業務関連性があれば強力)

- 会議資料(ある場合)

関連リンク

注意事項: 本ガイドは一般的な情報です。具体的な処理については、顧問税理士にご相談ください。

コメント